这一次“赴港上市”,会卷起音频市场“新的风暴”吗?

文/世昕 编辑/石灿

来源/刺猬公社(ID:ciweigongshe)

“转战港股”,9月13日晚间,音频平台喜马拉雅向港交所递交招股书,再次向上市发起冲击。就在四天前的9月9日,喜马拉雅发出公告,从美股撤回上市申请。

一石激起千层浪,喜马拉雅再次成为资本市场的焦点。尽管竞争对手荔枝FM早已登陆美股,但作为国内音频赛道的龙头老大,喜马拉雅仍被视为“耳朵经济第一股”,其上市计划一直备受关注。

喜马拉雅的“上市之路”,不可谓不艰辛。

公开资料显示,自2012年成立以来,喜马拉雅已经经过9轮融资,腾讯、阅文、小米、百度、索尼音乐等多家巨头都曾是其战略投资者。主要财务投资者包括美国泛大西洋投资集团、挚信资本、高盛、兴旺投资、创世伙伴资本、普华资本、合鲸资本等。

从2018年上半年开始,喜马拉雅就频传上市消息,但最终都被官方否认。2018年7月,有消息称喜马拉雅将于2019年在港股上市,但时间进入2019年,上市计划杳无音讯,喜马拉雅却迎来变动:12名董事退出,小米等18家资方退出股东行列。

经过近一年的沉寂,2021年,喜马拉雅终于正式开始上市计划。3月,喜马拉雅计划赴美IPO的消息就已经传出,5月1日,喜马拉雅正式向美国证券交易所提交IPO申请,跟随今年的“赴美IPO大潮”登陆美股,整个资本市场都在关注其能否实现音频领域的“造富神话”。

然而一切并不如想象中那么美好。两个月后,伴随滴滴事件的爆发,“赴美浪潮"面临国内外双重阻力,不得不戛然而止,喜马拉雅也被迫中止其赴美计划。

纳斯达克敲钟梦碎的同时,各种消息开始传出,转战港股似乎成为了喜马拉雅的最终选择,事实也印证了市场的猜想。

对于“弃美转港”战略,喜马拉雅也给出官方回应:“基于对当前市场整体环境等综合因素的考虑,公司管理层决定撤销拟在美国进行的首次公开招股,选择香港联交所作为更适合的上市地点。”

选择港股其实并不意外。自从出现上市消息开始,喜马拉雅就一直与港股深度捆绑,2021年8月23日,喜马拉雅在香港注册了喜马拉雅控股公司,“赴港上市”似乎一直是喜马拉雅的选项之一。

这与近几年在国内互联网企业的“赴港上市”潮有关。2018年,港交所正式宣布制度改革,相对宽松的准入机制及无硬性盈利指标等特质吸引了国内诸如小米等多家互联网企业入场,对于喜马拉雅这样的垂直领域头部企业来说,港股是不错的选择。

除了曲折的上市路背后的资本变动,喜马拉雅的上市也对音频赛道有着非凡意义。

据招股书显示,2021年上半年,喜马拉雅月活用户达到2.6亿用户,同比增长25.7%,在国内在线音频平台中排名第一。在这2.6亿月活用户中,移动端月活用户1.1亿,约占整体月活的40%。另外1.5亿用户则通过物联网及其他开放平台收听喜马拉雅的音频内容。

这也从侧面反映出音频内容当下的市场特点:消费场景的多元化。相对于视频、游戏等其他内容来说,音频的“陪伴属性”更强,拥有更多的应用场景。喜马拉雅就在招股书中提及,音频与物联网是“黄金搭档”,智能穿戴设备、车载设备等都可以作为其内容载体。

招股书中特意提及物联网相关数据,如国内智能音箱的年度销售量,车载物联网设备的普及等内容,从未来发展的角度论证音频的可能性,即使未来移动端流量达到“天花板”,喜马拉雅还可以凭借物联网进一步实现增长。

用户规模上占优,在音频领域,喜马拉雅的优势有多大?

招股书显示,2021年上半年,喜马拉雅移动端用户共花费8478亿分钟收听内容,约占国内所有在线音频平台收听总时长的70%。拓开广度,喜马拉雅的用户粘性和使用深度也遥遥领先。

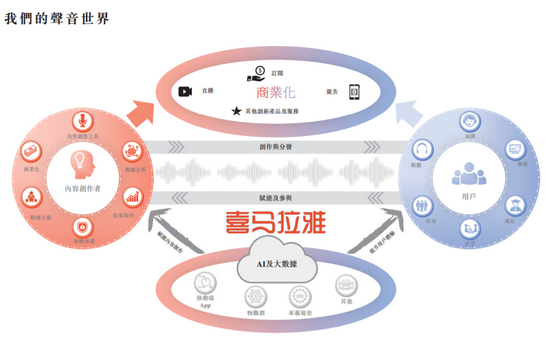

在商业方面,伴随近年来音频经济的发展,喜马拉雅有所进步。招股书显示,业务方面,公司的收入来源包括付费订阅、广告、直播以及其他创新产品和服务。整个2021年上半年,喜马拉雅实现了25.1亿元的营收,相比2020年同期的16.2亿元增长55%。

在这25亿元收入中,订阅收入占比54%,其中付费订阅是主要营收来源。2021年上半年,喜马拉雅移动端的平均月活付费用户达到1420万,同期增长65%,付费率约为12.8%。

除此之外,在帮助用户变现上喜马拉雅也有所成效。2020年,喜马拉雅平台内容创作者就已经达到5.2万人,目前音频内容覆盖品类达到98种。

如此海量的内容下,喜马拉雅平台帮助超过16万名第三方IP合作方和内容创作者获得了超过13亿元的内容分成收入,万人次对于音频UGC内容创作者来说,喜马拉雅无疑是绝佳选项之一。

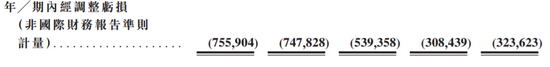

但与扩大的营收相比,亏损更引人关注。“连年亏损”是互联网平台绕不过的“坎”,喜马拉雅也不例外,招股书显示,在2018年到2020年三年期间,喜马拉雅的净亏损分别为7.55亿元、7.47亿元、5.39亿元,2021年上半年净亏损3.2亿元,相比2020年同期也有所扩大。

亏损的原因可能与上涨的成本有关。喜马拉雅的主要成本为营业成本和营销费用。营业成本包括内容分成费用、版权授权、支付处理费用、互联网设备采购等,其中内容分成费用是指喜马拉雅根据收入的协定百分比向内容创作者及第三方 IP 合作方付款,也就是前面提到的UGC内容分成。

对于喜马拉雅来说,版权授权的购入成本是一大问题。招股书披露,喜马拉雅已与140家出版商达成合作,并还在IP合作这条路上不断前行。

对于音频内容来说,IP的重要性显而易见,有声书及知识内容是喜马拉雅的重要内容,但与之相对的此前UGC内容侵权也屡见不鲜,甚至还给平台经营带来“麻烦”,购买版权就显得更加重要。

招股书中喜马拉雅也列举了平台存在的风险因素,其中“版权许可问题”赫然在列。这也代表着喜马拉雅未来必须在这一问题上继续努力,这一方面的营业成本势必不断扩大。

营销费用的上涨同样是成本增加的重要原因。2021年上半年,喜马拉雅的营销开支达到12.3亿元,同比增加一倍,招股书显示,营销开支主要用于渠道推广、品牌推广及广告,还有其他平台的佣金,相对于短视频等内容,音频的受众人群仍旧较少,因此营销推广,吸引用户成为重要目标。

吸引广告客户同样是营销费用上涨的原因,这也与音频赛道的商业化特征相关。单一的变现渠道是喜马拉雅目前面临的重要问题。

据招股书可以发现,喜马拉雅的收入仍旧主要依靠订阅,广告收入虽然也达到了6亿元,但相对于平台海量的音频内容来说仍旧不理想,音频广告内容也存在变现效率不高的问题,难以实现高增长。

商业化之路探索艰难,喜马拉雅也在招股书中预告风险:“日后可能继续发生亏损。”

另一方面,音频赛道也迎来了“群雄逐鹿”的时代,喜马拉雅虽然是头部平台,但面临崛起的新平台与大厂们并不轻松。

从2020年开始,音频播客行业迎来了大发展,小宇宙的出现,音乐平台的发力,让音频赛道更加“热闹”,全球播客搜索引擎与数据库listen notes数据显示,与2019年相比,目前全球中文播客数量增长近十倍,音频似乎迎来了“春天”。

疫情来临后,伴随ClubHouse的爆火,声音经济也再一次备受瞩目。如今包括腾讯、快手、字节跳动在内的各家巨头纷纷下场,从播客到长音频,各式APP已遍地开花。同时,以小宇宙为代表的新平台正开始崛起,整个音频市场格局正在悄然发生改变。

作为老牌平台,喜马拉雅在品牌、用户、物联网应用上有着得天独厚的优势,但也面临着诸多困难,上市也是其必经之路。

这一次“赴港上市”,会卷起音频市场“新的风暴”吗?让我们拭目以待。