来源|表外表里

Q3时,关于B站泡沫化破灭的舆论甚嚣尘上。但仅过三个月,市场态度180度大转弯,不少人筹划着入场B站。

市场逻辑反转的原因,是B站2021Q3-Q4电

话会议中,反复提到的信息——短视频Story Mode模式。

那么,它究竟为何能让市场如此“亢奋”呢?看看它怎么打广告的就知道了。

以前,B站卖广告简单粗暴,要么内容直接带有“广告”标识,要么就是up主把广告融进视频里,“硬广软推”。

这种广告,基本不会有太多人主动点开看。转化率有限下,商业化故事难讲,也影响市场信心。

但现在,点进Story Mode页面后,用户可以像刷抖快那样,下滑刷内容。广告能自然插进视频流,投喂给用户。

而这种沉浸式的广告呈现,会带来什么影响呢?

如下图,2021年抖音卖广告卖了1141亿,快手2021Q4广告收入再创新高,达到了132亿。而截止2021H1,用短视频模式呈现的广告,已经占整个互联网的42.6。

如此“吸金”样板在前,在投资者眼中,B站商业化俨然已在起飞“前夕”:

“在广告效率持续提高基础上,中期公司广告收入有望保持中高速增长。”

但事实真的是这样吗?我们复盘了同样在探索短视频模式的海外平台YouTube、Snapchat、Instagram(下称“Ins”)后,发现事情没这么简单。

一、流量和变现“错位”,收入增速短中期阵痛

事实上,切入短视频Story Mode模式,除了上述提到的广告转化率提升,对用户时长也有正向作用。

当然,这不是B站独有的效果,而是上线了短视频模式的平台,如YouTube、Snapchat、Ins等,都有这样的情况。

用户时长和转化率双双提升,如此来看,广告收入增长“立竿见影”的预期,确实有基础支撑。

但落到现实层面,事实似乎出现了偏差。

如下图,较早通过Reels功能,引入短视频广告模式的Ins,从2021Q2开始,广告收入增速持续下滑,而2022Q1更是给出历史新低的广告收入指引——预期同比增长3%~11%。

备注:Ins在Facebook旗下,且其广告收入并未拆分。

那么,为何收入兑现和预期,会是相反的呈现呢?

Ins(2021Q4电话会议)给出的解释是:随着用户转向Reels等短视频应用,用户时间竞争加剧,对曝光度增长带来了不利影响。

根据该索引,我们通过拆解测算Ins广告收入情况,发现真相的全貌是:

一方面,短视频项目短期内挤压了主站用户时长——理解起来就好比,你在B站点进了Story Mode内容,刷起了短视频,就不可能再同时刷中长视频,导致整体广告曝光量下降;

另一方面,短视频自身生态培育起来前,为防“夭折”,不会过早提高广告加载率。

如此,流量和广告变现出现了错位,从而拖累了整体广告收入。

不过,就测算模型看,收入增速下滑只是短中期阵痛,在长期维度上,短视频项目会“厚积薄发”大幅拉升广告收入。

备注:Reels上线两个月时,短视频争夺流量效果会比较弱,再加上新模式转化率较好,价格会有小幅提升,整体广告收入只小幅下降。

上线一年后,用户导流效果凸显,虽然广告价格有所提升,但加载率很低,导致广告收入大幅下降。

但上线三年后,平台内容生态基本平衡,此时广告价格和加载率,双双大幅提升,整体广告收入增速明显。

而就上线短视频的时间看,各平台目前都处于收入增速阵痛阶段。

事实上,数据反映也确实如此。如下图,切入短视频业务后,海外各平台都相继出现广告收入增速下滑的情况。

不过,反常的是,在2021Q2行业景气度反弹季,YouTube、Snapchat和行业高恢复弹性保持一致,Ins却表现平平。

备注:当然,广告收入增速下滑会受到行业周期,以及各平台广告主结构的影响。

之所以会这样,在于引入短视频项目,对各平台的意义不同。

Ins自身有着完善的社群氛围——既是“密友狂欢所”,也是“商户聚集地”。其增加短视频,是为解决迫在眉睫的货币化率提升问题。

这样的情况下,短视频相当于入侵物种,自然条件下,会持续抢占其他内容的用户时长。而其自身的广告加载率和价格又没有上来,收入“断层”严重。

而与Ins的“全能”不同,其他平台都有着偏科现象,引入短视频是补充作用。

以YouTube来说,其平台有着用户年龄老化的问题。

如下图,Tik Tok、Ins、Snapchat的主要用户群体都处于36岁以下,而YouTube用户中45岁以上的占比更大。

基于此,其切入短视频,目标直指加速“青春化”。

比如,YouTube产品管理副总裁克里斯·贾菲曾表示:我们希望让下一代移动创作者也能够通过Shorts 在YouTube上发展社区。

而Snapchat是一个私域氛围过于浓厚的偏科生——早期相当于只有聊天功能的微信,且信息阅后即焚。

这虽然让其有着很高的用户活跃度,据其2013年公布的数据,“只发给一个人”占总发送信息量的88%。

但劣势也很明显——商业化效率有限,毕竟比起大V,朋友家人是不可能接广告,再推荐给你的。

因此,Snapchat上线Spotlight的诉求是:逐渐打开公域空间。

也就说,对于这些“偏科”的平台,开辟短视频有着补足短板的作用。且只要补足的速度够快,一定程度能抵消短视频抢占主站时长的负面影响。

比如,据Snapchat2021Q4财报显示:虽然观看story(朋友圈)的用户时长下降,但被观看discover、Spotlight(视频号)内容增加的时长冲抵,整体时长呈现增长。

这也是B站目前面临的情况。

B站是公域偏科生——你可以在B站关注很多up主,但若要把你收藏着小哥哥、小姐姐视频的个人收藏夹,开放给亲朋好友,恐怕就是“大型社死现场”。

这决定了B站不能像Snapchat那样激进,只能“温水煮青蛙”,让用户习惯慢慢培养。

可以看到,Story Mode虽然主打短视频,但并没有进行时长规定;同时,其还保留了平台标志性的“一键三连”、发送弹幕等功能。

目的就是让用户在熟悉感中,逐渐适应短视频形式。

备注:左中长视频界面,右短视频界面。

而“潜移默化”影响下,据2021Q4电话会议:Story Mode在DAU的渗透率超过20%,且其贡献的点赞占比也达到了30%。

另据QM统计,B站的用户习惯与抖快等短视频平台越来越接近。

由此基于海外应用的规律,对B站来说,当私域短板有所补足时,收入的负面效应或会减弱。

不过,加码短视频虽然对不同属性平台短期影响不一,但长期结果都是相同的——大幅拉升广告收入。而要实现这一点,拼得是内容。

二、瞄定长期价值,但FEED抗打吗?

内容平台都会面临的情况是,相比平台,用户对内容更忠诚。

如下图,每次抖音、快手进行内容扩充时,都会带动用户时长的新一轮增长。

回看Ins这些正在短视频探索的平台,新内容同样迅速抢占了时长。而有人看,就会有创作者闻“流量”而来,自动填充内容。

不过,对这些“增长”急切的平台来说,这种自然生长速度太慢,它们显然等不及。

比如,Snapchat为了快速填充公域内容,大秀“钞能力”。

据其2021Q4电话会议:各种激励策略下,Snapchat支付了25亿美元奖金,招揽了约1.2万名创作者。

真金白银“撒出去”,收获颇丰。

数据显示,截止2022年2月,每天在Spotlight上传的照片和视频数量超过50亿,是2021年的3倍。

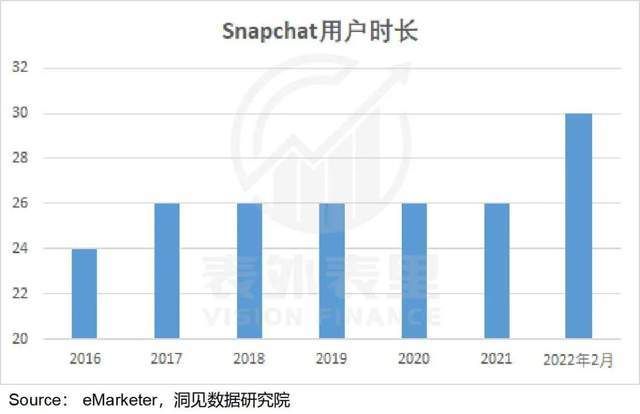

内容吸引下,Snapchat的用户时长,截至2022年2月,实现2017年以来的首次增长,达到30分钟。

目前来看,B站的短视频内容扩充,也正在加速。比如,为激励更多创作者创作内容向短视频倾斜,B站调整了创作者激励机制。

用UP主@老蒋巨靠谱的话说:“2022年,B站或将迎来全站内容的影像化和故事化改造。”

但我们拆解发现,与Snapchat通过给实惠,吸引创作者不同,B站有点“招骂”。

比如,有老UP主反映,在新的激励计划下,自己的投稿视频收益反而降低了。

从下图可以看出,之所以会这样在于,创作者以前靠播放量就可以拿到“工资”,但现在KPI转向了点赞和投币。

而这种转向,虽然在敦促中长视频博主提升内容质量上,有积极作用,但更重要的目的是,适配高互动的短视频模式,从而倒逼UP主主动拓展短视频创作。

那么,B站为什么一反“破圈”时的慷概,唱起了黑脸呢?其实,B站也很无奈。

如下图,2021年B站前20名百大up主中,1/4没有抖音账号。即便有开通的,也只是少量在双边同步跟新。

以前这是B站的壁垒——中视频内容大多长于五分钟,不适合用短视频模式呈现。转换成本很大,使得创作者的平台“忠诚度”奇高。

但现在却成了发展Story Mode模式的“拦路虎”,毕竟不愿更抖音的UP主,不会突然对B站的短视频积极起来。

如此,B站只能高举大棒,反向激励自身的UP主“动”起来。

而那些转向的UP主,比如【无名测评】等,其短视频的内容播放量,确实远高于中视频内容。

不过,相比对内部UP主的威逼,B站在吸引外部创作者,加入短视频板块方面,要慷慨多了。

比如,2020年初推出“时尚星计划”第二期,以高额的现金与流量扶持,招募UP主入驻时尚区;2022年又加码“星计划·新春版”,投入百亿流量扶持包括美食、情感、家居等泛生活方式类UP主。而这些品类,有着高度适配短视频创作的特点。

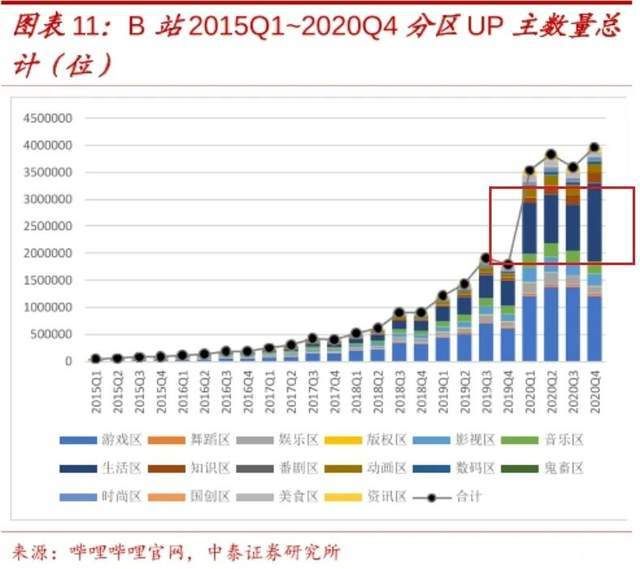

狂撒钱之下,可以看到B站生活区UP主数量,在2021年明显增加。

而随着创作者数量和内容品类的扩充,2021年B站的月均投稿量同比增长掉头直上;同时,用户的日均时长,明显上涨。

如此推演,如果平台短视频内容生态进一步培育,用户时长持续增长,广告投喂增加且效率更高下,平台商业化变现的故事,将整个盘活。

比如,先人一步的Ins,已经出现Feed全域转化的迹象。

据其2021Q4电话会议:比Watch形式相比,Reels模式下,曝光机会更多。

不过,这只是理想的预期状态,考虑到B站成本投入以及平台用户、创作者习惯的改变难度,在短视频内容的扩充上,B站是否能冲出一片天,需要持续追踪。

小结

一直属于“老大难”的B站商业化问题,在这一季度出现了变化。

2021Q3、2021Q4电话会议里,反复提及的短视频Story Mode模式,其背后潜藏着可比肩抖快的沉浸式广告“吸金能力”。这让投资人振奋不已,认为B站收入“腾飞”指日可待。

但真相是,加码短视频,不仅B站自身有可能经历短期收入下降的阵痛;对习惯中长视频创作的创作者来说,也是一种待验证的冲击。

而无论哪一种情况,都与投资者的短期预期相悖。