来源|长桥海豚投研

北京时间 5 月 17 日美股盘后,腾讯音乐控股(TME)发布了 2022 年一季度财报。继上季度全面迎来至暗时刻后,随着今年以来直播监管的加码以及持续不乐观的经济环境,加速恶化的业绩基本在市场的预料之中。

(1)屋漏偏逢连夜雨,支柱业务持续拉垮

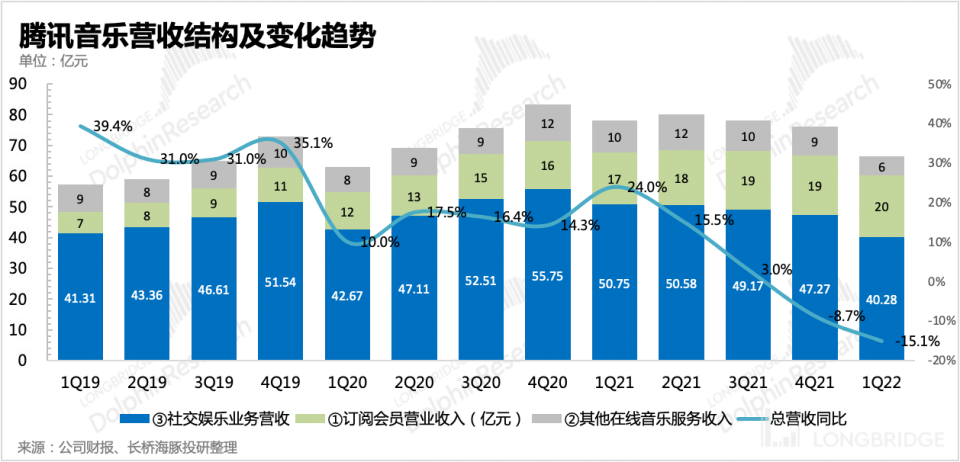

a. 一季度总营收实现 66 亿,同比下滑 15%,基本符合市场预期。细分业务中除了其他在线音乐收入远低于预期外,主要业务创收情况与市场预期相差不大。

b. 社交娱乐业务仍然是目前腾讯音乐的支柱业务,一季度在经济不景气和监管加码下继续萎靡,共实现收入 40 亿,同比下滑 21%。3 月末直播监管落地,不仅是对未成年人保护上做了更严格的防范,同时也通过取消榜单,对连麦的时间和次数进行限制,来达到全行业降温的效果。预计二季度仍然处于消化影响中,收入端还将更难看。

c. 音乐付费继续稳步渗透,付费人数突破 8000 万,付费率创新高。在社交娱乐下滑趋势无法避免,广告难见起色,长音频难堪重任下,音乐付费几乎是公司当前最重视的经营指标。

d. 其他在线音乐收入(QQ 音乐广告、转授权、数字专辑收入等)同比下滑 41%,除了广告和数字专辑与消费低迷、监管施压有关外,在独家版权优势逐渐失去后,腾讯音乐的转授权收入短期内也将持续走低。

(2)用户继续流失,音乐订阅付费率新高

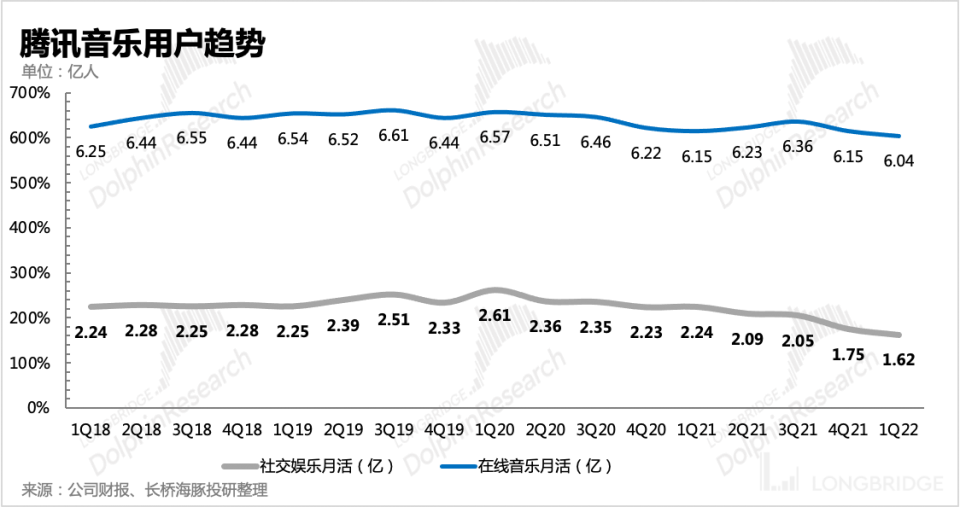

一季度两大主要业务的用户规模环比继续下降,并且均创了近 5 年新低。在行业内外部竞争仍在加剧下,这样的趋势无法打破,因此加速激发用户的付费意识成为重中之重。

自去年开始,公司明确了音乐付费订阅的增长指引,实际表现也按照指引稳步发展。上季度公司提出 2022 年的付费用户增长目标,即每季度增加付费 300-400 万人。一季度音乐订阅付费用户数突破 8000 万,净增长 400 万,考虑到一季度是淡季,因此我们对今年的后续表现达标有信心。

而社交娱乐业务上,我们认为当前的付费率水平 5% 左右已经多年呈现稳态,在行业降温趋势下,进一步提升的空间也有限。因此随着社交娱乐月活的走低,付费人数也会快速下滑。一季度虽然是社交娱乐人气旺季,但仍然环比减少了 70 万人付费,行业寒冬迹象非常明显。

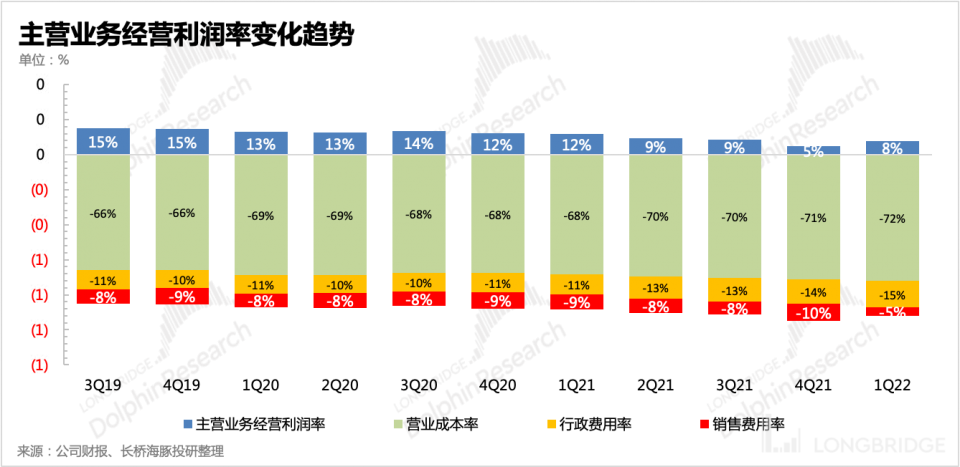

(3)营销推广大幅收缩,现金流仍然很健康

一季度成本费用端最大的变化在于销售费用同比 50% 的下滑,费率直接从往年的 8% 左右,直接腰斩至 5%。财报中公司的解释是对外部渠道投放的控制以及对营销团队的组织优化。那么除了与腾讯生态系平台的资源互换和流量打通外,更多的原因可关注稍后管理层在电话会中的回答。

在管理和研发费用上,一季度费用率进一步走高至 15%。除了收购懒人听书后,增加的股权激励和员工劳务成本外,腾讯音乐的研发投入也在持续增加,不断完善产品设计并推出新的功能体验。

腾讯音乐的现金状况一直相对其他垂直娱乐平台更健康,本季度经营性净现金流增至近 25 亿,截至一季度末,公司账面类现金规模(现金及现金等价物、定期存款、短期投资)达到 259 亿,较上季度增加 10 亿,主要由经营性净现金流的改善带来。

长桥海豚观点

延续上季财报点评中,我们对腾讯音乐的判断:

1)当下腾讯音乐的痛点很明显,即短中期不仅没有比较实在的增长逻辑,并且还要面临支柱业务的萎缩。但腾讯音乐毕竟是一个手握百亿现金并且现金流健康的数字音乐头号选手,音乐的刚需决定了它具备底部价值,因此短期我们更看重在底部价值跌穿后的修复机会。

2)从长线的逻辑来看,除了音乐付费的消费习惯渗透率提升以外,公司也在努力学习 “榜样” Spotify 的做法,在广告和长音频(播客)上下功夫,不过长音频能否对公司业绩贡献可观的增长,仍然尚待确认,在能够自我变现之前,更多的是当作付费会员的内容填充。

另外再考虑长音频用户时长对腾讯音乐生态内其他领域的迁移影响,海豚君认为,当下并不适合将长音频的增长逻辑立即打进预期。而是视作一个在经济逐渐恢复、市场情绪好转,以及腾讯音乐独家版权失去的影响逐渐消化后,能够拉动股价的牵引力。

本季财报详细解读

一、用户规模:增长已是奢望,加速存量变现

四年前就已达到的增长瓶颈,在独家版权优势不断减弱,以及内外部竞争焦灼难耐的情况下,愈发夯实为难以突破的天花板。可以预想未来的增长已是奢望,反之公司需要花费更多的成本来减少用户流失。

因此如何围绕现有流量,尤其是白嫖党流量去挖掘价值,是近两年腾讯音乐主要的战略目标。

a. 对于徘徊在付费与免费界限附近的白嫖党,通过将更多的优质或独家音乐纳入 “付费墙” 内,变相逼出用户口袋中的银两;

b. 对于死活按紧口袋的白嫖党,付费墙策略不仅无效,反而会伤害到平台留存和活跃度。因此通过放开广告位的方法,将变现难题转移给商家。

而在短期广告受到经济、监管的逆风下,付费墙战略驱动的订阅会员增长数,也成为去年下半年以来公司当下最重视的 KPI。

上季度公司提出,2022 年每季度订阅用户新增目标位 300-400 万人,相比 2021 年的 400-500 万人趋势性降低。一季度公司在线音乐付费会员的净增用户达到 400 万人,顶格完成目标。考虑到年初往往是音乐订阅的淡季,因此海豚君对全年的增长目标实现有较大的信心。

社交娱乐付费方面,一季度打破旺季效应,用户数毫无意外的再创新低,从上季度的 900 万进一步缩小至 830 万。3 月末直播再次面临监管的重拳出击,整个社交娱乐领域短期内恐怕很难走出寒冬。

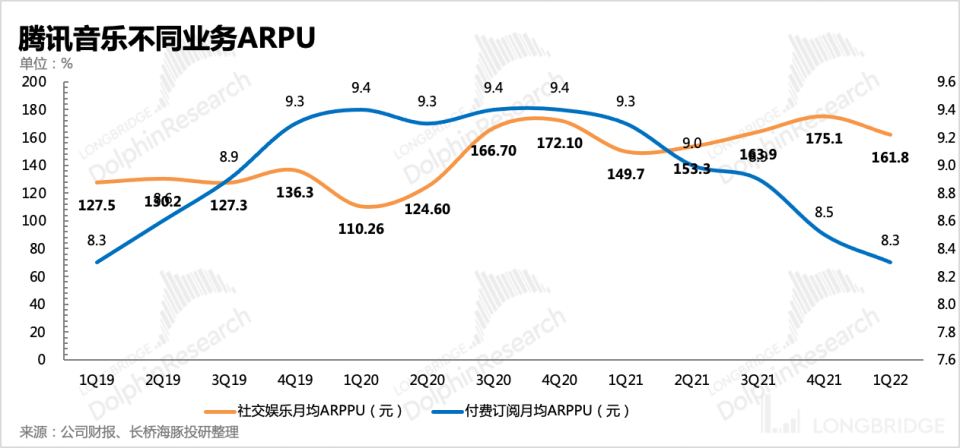

在经济下行下来维持可选消费服务的付费用户增长趋势,依旧离不开促销的刺激。本季度单用户在线音乐订阅付费金额进一步下滑至 8.3 元/月,基本是历史最低水平。社交娱乐单用户付费暂时还未明显看到直播监管的负面影响,但海豚君预计二季度将很快体现。

二、收入:逆风更甚,预期内持续恶化

一季度总营收 66.4 亿元,同比下滑速度较上季度进一步加速,主要受社交娱乐拖累影响,但基本已在预期内。

不过考虑到 3 月直播监管影响的不断兑现,以及经济环境受疫情影响继续低迷,预计二季度的压力会更大。

除此之外,在线音乐业务中,订阅会员业务在付费用户净增稳增长下,整体收入相对健康。但因饭圈文化监管、工信部对 App 广告整顿以及独家版权失去后对转授权收入的影响,其他在线音乐收入滑坡加重。

海豚君依据管理层过往电话会数据披露,尝试拆出腾讯音乐的 QQ 音乐 app 广告收入(仅做趋势参考)。尽管在商业化早期,但对于垂直领域的娱乐平台来说,监管和消费低迷,短期肯定会对腾讯音乐的广告变现进度产生较大影响。

对比行业标杆 Spotify 最近的表现,广告收入也出现了增长明显放缓的迹象。此前管理层对未来的展望比较乐观,认可广告模式长期依旧是公司创收的主要组成部分,能够贡献 20-30% 的收入。

一季度除了有俄乌战争的影响,最大的威胁恐怕还是流媒体赛道全球竞争恶化。虽然 Spotify 聚焦在耳朵经济上,但在迪士尼、奈飞等更多的同行进入流媒体广告领域后,也会挤压 Spotify 的潜在广告变现空间。

不过在用户增长上,不同于腾讯音乐,Spotify 前进的步伐还未有停歇的迹象(今年一、二季度有战争摩擦的影响),并且管理层已经瞄准了下一个主要战场——东南亚以及印度市场。虽然对于以华语音乐为主的腾讯音乐来说,走出国门的难度不小,但未必不值得一试。

目前除了 Spotify 之外,腾讯音乐也与 Apple Music 达成了合作,4 月更是上线了“一键出海” 功能,支持歌曲推送至超 150 家主流数字流媒体平台,覆盖全球 200 余个国家与地区,来帮助独立音乐人作品在海外发行和推广。

(关于更多 Spotify 一季报解读及电话会重点信息,可回顾《Spotify:长远的成长故事难掩当下的流媒体之殇》)

三、大幅削砍营销投放,加速平台流量内循环

一季度成本端随着社交娱乐收入下降,需要支付给主播等内容创作者的分成也减少了许多,但与此同时,对独立音乐人的创作支持和分成、长音频内容的采购,也带来更多的版权相关成本,使得整体毛利率仍然处于一个逐渐弱化的短期趋势中。不过,海豚君认为随着音乐独家版权合作协议进一步取缔后,有望缓解毛利率压力。

而在费用端,本季度最大的变化主要体现在营销推广支出上,同比下滑 50%,费率接近腰斩,销售费用绝对值也降至五年前的水平。对此,财报中公司解释为对外部渠道推广的控制以及对营销团队的优化。

此次大幅削砍是单季度一次性的调整导致,还是未来一个阶段的长期趋势?我们认为这还需要更多的信息确认,可关注稍后电话会管理层对该变化的回答。

海豚君认为,这次营销支出的变动,或许也释放出一个信号:在行业环境恶劣,渠道之间对抗升级,整个腾讯系流量受到外部竞争的威胁和侵蚀下,平台内部以及生态内部的流量打通和内容合作再次明显加速。

以腾讯音乐为例,除了融合音乐和直播 K 歌等平台内部板块,还多次与优质歌手共创腾讯旗下头部游戏的主题曲;与腾讯视频、微信视频号联合为音乐人提供多渠道发行、线上演唱会等,来打造一个 “听、看、唱、玩” 全方位的音乐平台,这些都是流量的内部循环利用,不仅能够减少开支,也可能会创造更多的价值。

截至一季度末,公司账上现金资产规模达 259 亿元人民币,尚且健康的现金流也给腾讯音乐带来了逆风期能够 “折腾” 的底气,尽管前路有字节、快手对音乐赛道的虎视眈眈,但我们也期望多年浸淫音乐平台的经验和内容积累,能够给腾讯音乐增加更多的赢面。

至少从目前来看,独家版权优势丧失后,还未看到网易云音乐给腾讯音乐带来实质性威胁。