来源|儿研所Club

核心看点

· 目前玩具出海市场处于品牌化初期,美国是中国玩具主要的出口地区。

·品牌化发展期,IP赋能成为出海玩具尝试的一个新方向

近日,全球玩具品牌「StarPony」于近日完成超千万美元A轮融资,投后估值超亿美元,本轮融资由eWTP领投,老股东险峰K2VC跟投。据了解,本轮融资资金将主要用于人才招聘、产品研发、品牌打造等方面。

作为一家专注于儿童玩具产品的新锐科技公司,StarPony由阿里巴巴文娱集团阿里游戏总裁史仓健创立,核心创始团队由来自阿里巴巴、华为、灵动创想等高管组成,在最近一年内已经完成两轮融资。StarPony从最初专注于国内市场,在产品及团队相对成熟后转向海外市场,而且,未来市场拓展重点也将放在海外,计划海外会创造70-80%的营收。

近两年,潮玩出海已成一大趋势。伴随着疫情冲击引起的全球市场新调整,中国玩具出海行业机遇与挑战并存。

我国玩具是一个外向型产业,是玩具生产和出口大国,但整体来看中国玩具缺乏品牌知名度,各大玩具企业仍在探索破局之道。跨境电商市场销售、建“独立站”的DTC模式、出海“拉美”区域等新玩法和新发展模式也开始出现。整体来看,玩具和服装有很多相似之处,那么这个赛道会不会出现细分领域的SHEIN呢?今天儿研所Club就来分析下玩具出海的发展现状和特点、又有哪些玩法?

01 玩具出海市场行业分析

目前玩具市场整体内销市场占比小,我国是玩具生产和出口大国,美国是中国玩具主要的出口地区。据《2022中国玩具和婴童用品行业发展白皮书》数据,2021年,中国玩具(不含游戏)出口额为461.2亿美元,比上年增长37.8%,增速为近五年最高。从出口地区来看,中国玩具(不含游戏)第一出口目的地为美国,出口额为134.8亿美元;其次是英国,出口额为20.8亿美元。

生产地分布方面,国内澄海的玩具创意产业生产了全国近50%的塑料玩具,被称为“中国玩具礼品之都”。截至2020年底,澄海区玩具礼品行业生产经营单位3.4万家,拥有20多家年产值超亿元的骨干企业,玩具产值约580亿元。

从品牌角度,我国玩具处于品牌化初期阶段,大部分出海大部分以中低档产品为主,创意性和互动性强、档次较高的玩具产品还未成为消费主流。根据美国玩具协会估计,目前在美国销售的玩具,高达85%是在中国制造,但全球前30大玩具品牌中,没有一个来自中国。玩具产品种类方面,国内市场玩具种类约为3万多种,而全球范围内的玩具种类高达15万种。国内玩具种类主要包括:布和毛绒玩具、塑料玩具、电子玩具、模型玩具、益智玩具等。

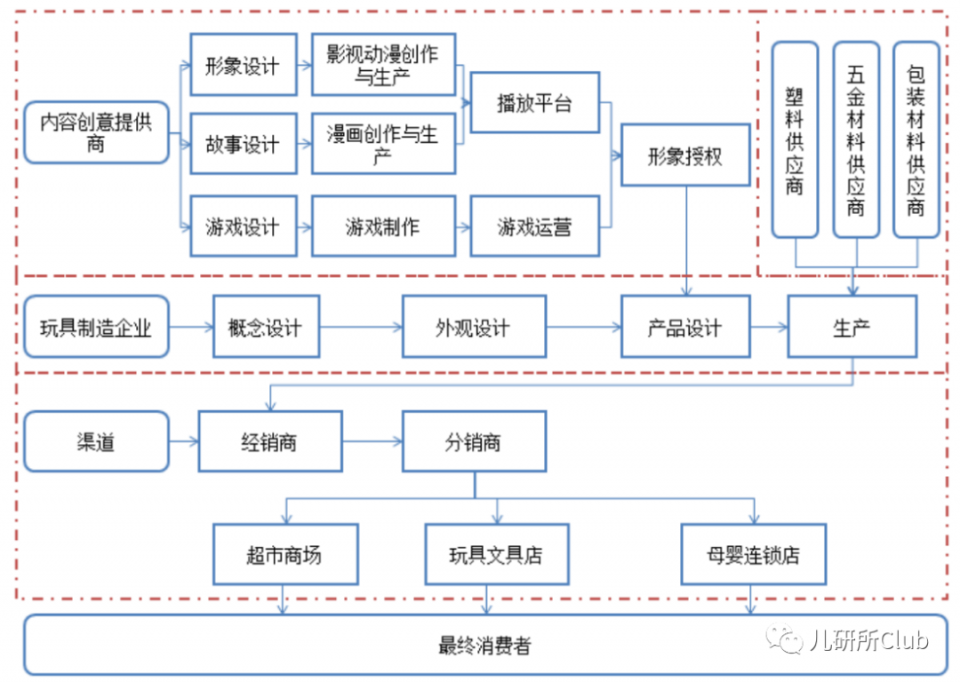

从产业链角度,玩具行业产业链上游是内容创意提供商和原材料厂商,内容创意提供商包括影视、动漫、漫画、游戏创作等,IP形象授权给下游玩具制造企业;原材料厂商一般包括塑料供应商、五金材料供应商、包装材料等。

中游是玩具制造企业,需要进行玩具概念设计、外观设计、产品设计,可以自主生产或者通过OEM企业生产。

下游是触达消费者的渠道,许多传统玩具厂商是采取三级经销的模式,即经销商、分销商销售到零售商如超市、商场、玩具店、文具店,母婴连锁店等;近年来网络销售、直营销售等模式也渐渐增多。在海外市场渠道上,传统方式是直销或者合作海外经销商的模式,近年来发展的新模式包括跨境电商、“独立站”DTC模式、海外直营店等等。

随着文娱产业发展和国潮文化的海外输出,玩具出海企业呈现出集内容创造、品牌形象、产品设计、专业生产玩具的纵向整合发展态势。在玩具产业链中,附加值最高的是内容创意、品牌运营、研发设计等环节,生产为整个产业链附加值较低的环节。近年来,随着跨境物流、海外仓等基础设施的搭建,既有的供应链优势,在玩具出海赛道,以往的玩具生产企业也更多参与到内容产业的创造中,与内容创造行业进行深度合作,树立品牌形象,从事更高毛利环节。不过,建立信誉、树立品牌,需要在产品设计、工艺质量、营销网络及品牌塑造等方面进行长期的持续的投入,这也是许多玩具出海企业面临的难点之一。

在行业监管和政策层面,玩具出海企业需要符合目标海外市场的安全认证标准。由于玩具主要消费群体为儿童,为保障儿童的身心健康和安全,各个国家都制定了非常严格的安全和环保规定。我国对玩具的质量和安全性实行强制性认证;国际上,美国实行玩具产品安全认证计划,2011 年7月被业界称为“史上最严苛”的《欧盟新玩具安全指令》正式实施,印尼政府将于 2014 年 4 月 30 日起对儿童玩具实施印尼国家标准(SNI)等等。

02 IP赋能成为出海玩具企业尝试新方向

玩具与动漫、互联网游戏产业的结合,是当下部分出海玩具企业尝试的一个方向。通过动漫形象将动漫文化和玩具互通结合,能够为玩具注入新的文化内涵,消费者为其中的文化形象愿意花费更多的支出,从而提升玩具产品的附加值。同时,依赖动漫、网游形象的传播能极大地带动玩具销售。

(1)自研+合作IP为收藏玩具注入新的文化内涵

一些出海玩具企业通过自研IP和合作IP,结合热点,融入创意,提炼IP带来的玩具衍生价值,强化品牌IP价值对玩具的宣传带动性。

比如创立于2015年的52TOYS定位于收藏玩具品牌,其业务范围覆盖了设计、生产、销售全环节的完整产业链。品牌已设立盲盒、机甲变形、可动人偶、静态人偶、设计师/艺术家玩具、桌游六条产品线。52TOYS自研出KIMMY&MIKI、BOX系列、超活化系列、Panda Roll、招财宇航员、皮奇奇、Lilith等IP,并与胖虎、罐头猪LULU、迪士尼公主、猫和老鼠、蜡笔小新等众多国内外知名IP达成长期合作。

52TOYS曾在2016年设立《BOX变形机甲系列》产品线,推出国内首款变形机甲类玩具,探索收藏玩具背后的科技内涵。

《BOX变形机甲系列》产品在设计与创造过程中融入独有创意,开创性的将特性鲜明的各类生物开发成机甲造型,已出品包括恐龙类、巨兽类、水生类、鸟类、虫类五大系列。52TOYS还推出极具中国文化元素的“瑞兽系列”,共计百余款产品,且每款产品都可以变形为边长5厘米的正立方体,形成独特的“产品语言”。

目前,52TOYS共经历过6轮融资。在去年9月,公司宣布迎来了4亿元C轮融资,由前海母基金和国中资本联合领投。

(2)智能科技及超级IP赋能,打造更有未来感的玩具品牌

在出海玩具智能化、IP化创新方面,StarPony就是一个典型代表。出海儿童玩具品牌StarPony用天马行空的创意融入儿童玩具,并以智能科技及超级IP赋能,打造更有未来感、更高颜值的儿童玩具。而且,StarPony最新一轮融资的突破也主要在全球化及 IP 化方向。

StarPony 成立于2020年8月,主打儿童玩具产品。在产品研发、设计层面,StarPony 的产品创新体现在益智化、智能化、IP 化三个方面。市场战略上,StarPony 最初专注于国内市场,在产品及团队相对成熟后转向海外市场。上一轮融资至今,StarPony 的突破主要在全球化及 IP 化方向。

目前StarPony 海外市场目前已经拓展至美国、加拿大、澳大利亚、新西兰等英语国家及欧洲五国。去年,StarPony 总营收超过1亿人民币,其中海外收入占比70%。

StarPony在IP化方面具备一定优势。它背后的投资方灵动创想也是国内头部动漫及玩具品牌,旗下拥有魔幻陀螺、列车超人、奥特曼等多个IP的独家代理权。StarPony创始人史仓健曾对36kr提到,有意借助投资方灵动创想的线上运营权、独家IP等资源快速完成冷启动,形成差异化。

在未来发展战略上,StarPony 将保持原有的益智化、智能化、潮流化设计理念,并沿着“玩具-IP-衍生品”的路线探索,在产品打磨及品牌影响力方面持续投入。

(3)致力于打造儿童产业生态的出海玩具品牌

在出海玩具市场中,有些企业致力于产业生态壁垒建设,通过持续创新来打造儿童产业生态,其中典型代表就是布鲁可。

布鲁可成立于2014年,致力于用创新科技,全面升级儿童玩乐学习场景,创造新一代儿童的成长方式,助力儿童成长。布鲁可选择以‘积木’作为布鲁可集团业务的基础和核心连接,并以积木作为触发点和主要承载形式,结合儿童成长中所必备或必经的环节和场景,打造出一个涵盖玩具、动画、游戏、教育,完整的‘积木+’的儿童产业生态。

和海外玩具商一样,布鲁克通过推广自己的IP形象,从而实现更多的品牌溢价和用户黏性。《百变布鲁可》是布鲁可动画为2-6岁儿童打造的3D动画作品,主要讲述三个百变积木机器人——布布、鲁鲁、可可的故事。

布鲁可对标的品牌是乐高。但其主打的人群比乐高则更为精准,主要是5岁以下的儿童。布鲁可最早从为1-6岁儿童提供圆角大颗粒积木切入,在此基础上细分出0-3岁、3-6岁和5岁以上三种不同年龄段,对应研发出4cm超大颗粒、2cm颗粒和1cm颗粒的积木产品。

布鲁可成立至今已获多轮融资,最近一笔融资信息发布于今年5月14日,完成6亿元B轮融资。

国外市场目前销售的很大一部分玩具产品都是在中国生产,国内玩具供应链反应速度快,在上新速度和性价比方面拥有优势,但大部分玩具出口以传统卖货模式为主,玩具品类也有可能像3C、服装等品类一样成长出有代表性的全球品牌。通过IP资源发展,产品力创新,儿童国产玩具品牌有望跑出。

总体来看,玩具属于可选消费品,品牌、产品、渠道都是玩具企业的竞争力之本。国内出海玩具企业想要脱颖而出,仍需从三者发力。