来源|半导体行业观察

英特尔似乎从来不缺壮士断腕的勇气。

如果把时间的指针回拨到1985年,你会发现,如今的英特尔正在做出和当时一样的决定——退出存储市场。

37年前,正是由于退出存储市场这个决定,成就了英特尔在微处理器领域的龙头地位。那么37年后,同样的决策又将会给英特尔带来怎样的未来?

放弃存储,占领CPU高地

过去的二三十年里,英特尔在电脑微处理器领域有着绝对的控制权,一度占据了全球个人电脑及服务器芯片市场80%以上份额。CPU领域过于耀眼的光芒,使人一度忘记英特尔最初是一家存储半导体厂商,是全球第一个将DRAM商业化的公司。

英特尔成立于1968年,成立后推出的第一款产品就是双极处理64位存储器芯片,代号为3101。此后,英特尔又乘胜推出了第一个大容量(256位)金属氧化物半导体存储器“1101”,和第一个容量为1KB的动态随机存储器“1103”。凭借着极高的性价比,英特尔的存储产品供不应求,直至20世纪80年代初期,英特尔一直都是DRAM领域的冠军。

然而,日本价格战的打响却将英特尔拉下存储半导体的王座。

1976年,由日本通产省牵头,以日立、三菱、富士通、东芝、NEC五大公司作为骨干,联合通产省的电气技术实验室(EIL)、日本工业技术研究院电子综合研究所和计算机综合研究所,组建“VLSI联合研发体”,投资720 亿日元,共同研究集成电路的微细加工技术。

到了1981年,美日之间真正的较量开始了。日本松下推出的3200芯片,成为了存储领域半路杀出来的黑马,凭借比英特尔8087芯片更低的价格,和更高的可靠性,迅速占据美国市场。咄咄逼人的日本存储器产业,让英特尔存储芯片价格在一年内从28美元惨跌至6美元,其市场占有率也是一路暴跌到了20%以下。1984年,英特尔业绩更是出现了溃堤般的全面下滑。

毫不夸张,当时的英特尔已经站上了生存还是毁灭的十字路口。1985年,安迪•格鲁夫做出了放弃存储芯片的决定,将英特尔业务重心从存储芯片全面转为CPU计算芯片。这是英特尔首次退出存储市场,也正是这个决策,成就了英特尔后来在全球微处理器的霸主地位。

其实,英特尔早在1971年就已经推出了全球首片微处理器4004;1974年推出了被专家们称赞为有史以来最成功的微处理器之一“8080”;1978年如今耳闻能详的x86架构在8086处理器中首度出现;1979年推出了开创微机时代的8088处理器。即便,在微处理器领域已小有成就,但对于当时的英特尔来说,存储芯片仍是大头,微处理器只是副业。

在1985年做出业务重心转移的决策后,英特尔接连推出80386、80486、Pentium(奔腾)等一系列经典处理器,其中80386是首款32位微处理器,奔腾处理器则是90年代最重要的技术之一。在与微软的联合下,英特尔终结了前王者IBM的垄断地位,成为PC世界新国王,至今PC行业中还无人能打破Windows加Intel的Wintel模式。

图源:新浪科技

后面的事情就如同大家所熟知的那样,随着以PC为代表的个人计算机工业萌芽并获得巨大的成功,英特尔微处理器业务得以乘势起飞,英特尔也从一个存储器制造商,成长为芯片霸主。到了2002年第三季度,Intel的份额已经高达85.9%,笑傲全球微处理器市场。

存储领域的再战再退

毫不夸张,在PC巅峰的那十年里,英特尔就是当之无愧的霸主,然而随着智能手机时代拉开帷幕,PC市场开始衰退。再加上互联网、大数据、云计算、高性能计算等新兴应用的兴起,巨大的信息和数据量使得人们对于数据存储的需求逐渐超过了对CPU计算能力的需求,表现在发货量上,就是存储增长堪比CPU的增长。

面临着固态存储这个新的战略转折点,英特尔再次进军存储市场。虽然从1985年后,存储业务已经不再是英特尔的主营业务,但其也一直持续布局NOR型闪存芯片业务,累积了许多核心技术。

早在2006年,英特尔就与美光科技联合成立了IM Flash Technologies公司,共同生产NAND闪存。2015年7月,英特尔和美光科技推出了3D XPoint的非易失性存储器技术。同年10月,英特尔还将大连12英寸厂从过去的处理器业务变成Nand闪存芯片业务。2017年3月,英特尔发表了第一款采用3D XPoint存储的固态硬盘(SSD),英特尔将这类SSD品牌名定为Optane,也就是我们熟知的傲腾业务。

据当时的消息显示,与NAND相比,3D XPoint技术在速度及耐用性方面均实现了高达1000倍的提升,比传统存储器的存储密度提升高达10倍。就当人们猜测英特尔能否凭借傲腾业务再登存储龙头宝座之时,事情又出现了变化。由于经验理念不同,2018 年7月,美光科技和英特尔达成共识,于 2019 财年下半年,在完成第二代节点结束3D XPoint 技术的联合开发工作之后,两家公司将独立推动自己的未来技术路线图。

简单地说,就是英特尔和美光“分手了”,能够制造3D XPoint的晶圆厂归美光所有(英特尔将所持有的股份卖给了美光),这也意味着英特尔失去了制造3D XPoint的能力,冥冥之中,可能就注定了傲腾业务的结局。

其实在2020年的时候,英特尔就已经开始有了淡出存储业务的苗头,其以90亿美元的价格向SK海力士出售了其NAND闪存以及存储业务,不过当时仍保留了傲腾业务。虽然今年年初,据据Blocks & Files报道英特尔副总裁 Kristie Mann 表示即将宣布 Optane Gen 3,但数据中心内存和存储解决方案部门(包含傲腾业务)副总裁兼总经理Alper Ilkbahar的辞职、相关承诺和计划的缺失,以及业务长年的亏损等,都让业内对其产生了疑虑。

数据显示,2017年开始,傲腾业务就一直处于亏损状态,2017、2018 年英特尔在 3D XPoint 业务上损失了 20 亿美元,2019 年仍损失了 15 亿美元,2020年傲腾业务的亏损仍达到5.76亿美元,据估计2021年的亏损大概在5.29亿美元。连续5年的亏损,纵使是英特尔,也有些抵挡不住了。在最新一季的财报中,英特尔正式宣布,将彻底关停(wind down)其一直处于亏损状态的傲腾(Optane)技术相关业务。

在知乎上,有个问题就是“如何评价英特尔终止 Optane 持久内存业务?”从众多回答来看,价格过于昂贵是傲腾的最大劣势,就像“木头龙”在回答中所说的“半导体产业的发展,必须要有足够规模的消费级基础,曲高和寡的技术再高大上,前景再好也是死路一条。”无论是X86,还ARM架构,其成功的原因都离不开大量的用户和开发者,用相对廉价的开发平台聚拢起数以千万计的应用开发人员,通过快速的迭代提升性能、修复缺陷、增加功能,开发出多种应用进一步提高销量,才能一点点扩大市场规模。

虽然傲腾的性能强劲,但终究“贵死了自己”。

未来能否再创奇迹?

如今,英特尔又站在了和1985年同样的发展轨迹上,在这次退出存储业务后,英特尔的业务重心又会落在何处?

今年2月英特尔2022年投资者大会上,英特尔首席执行Pat Gelsinger将业务分为了传统业务和新兴业务。其中传统业务包括数据中心与人工智能(DCAI)事业部、客户端计算事业部(CCG)和网络与边缘事业部(NEX),新兴业务则包括加速计算系统与图形事业部(AXG)、英特尔代工服务(IFS)和Mobileye。这里笔者主要介绍英特尔的三大新兴业务,以及传统核心业务DCAI。

DCAI

在DCAI领域,英特尔曾公布了2022-2024年间即将发布的下一代英特尔至强产品路线图。

图源:英特尔

按照技术,2022年第一季度,英特尔将交付采用Intel 7工艺的Sapphire Rapids处理器;Emerald Rapids计划于2023年面市;Sierra Forest则基于Intel 3制程工艺,将具备高密度和超高能效性能;Granite Rapids的制程工艺提升至Intel 3,于2024年问世。

但据ComputerBase 6月份报道,在美国银行证券全球技术会议上,英特尔数据中心和人工智能事业部总经理Sandra Rivera表示,Sapphire Rapids的产量提升并未按计划进行,比英特尔预期的时间更晚。不知道后期工艺节点是否会受到Sapphire Rapids延期的影响。

今年2月,英特尔还公布了一款特殊的“Falcon Shores”(猎鹰海岸)处理器,并称其为XPU。英特尔表示它将会基于x86至强处理器平台(插座接口兼容),同时融入针对高性能计算的Xe HPC GPU,灵活配备核心数量,再结合下一代封装、内存、IO技术,构成一个强大的“APU”。在制造工艺方面,英特尔表示Falcon Shores会采用埃米级制造工艺,预计在2024-2025年前后推出。

代工

自2021年提出IDM 2.0策略之后,英特尔在代工领域的布局就尤为积极。这点从英特尔接连不断的跨产计划就可以看出:

2021年3月,英特尔宣布在美国亚利桑那州投资200亿美元新建两座晶圆厂,同年9月,这两座芯片工厂动工,预计于2024年全面投入运营。

2021年5月,英特尔宣布投资35亿美元在美国新墨西哥州建立芯片工厂,包括引入先进的3D封装方案Foveros,以升级新墨西哥州封测厂先进封装能力。

2022年1月,英特尔宣布在美国俄亥俄州建设两座新芯片工厂,初始投资超过200亿美元,预计将于今年开工,2025年底投产。今年7月,有消息传出英特尔俄亥俄州新晶圆厂已开工。

2022年2月,英特尔和以色列代工大厂Tower Semiconductor(高塔半导体)宣布达成协议,英特尔将以每股 53 美元的现金收购 Tower,企业总价值约为 54 亿美元。

2022年3月,英特尔宣布,未来十年将沿着整个半导体价值链,在欧洲投资多达800亿欧元(880亿美元),投资领域涵盖芯片的研发、制造,以及先进的封装技术。英特尔第一阶段的投资计划包括,在德国投资170亿欧元,建立一座先进的半导体制造工厂;在法国创建一个新的研发和设计中心;在爱尔兰、意大利、波兰和西班牙投资研发、制造和代工服务。

2022年4月11日,英特尔正式启动扩建其位于美国俄勒冈州的D1X工厂,扩建面积为27万平方英尺,投资30亿美元,完成后将使D1X工厂的规模增加20%。

除了大刀阔斧地扩建晶圆厂,英特尔在先进制程领域也是胜券在握。

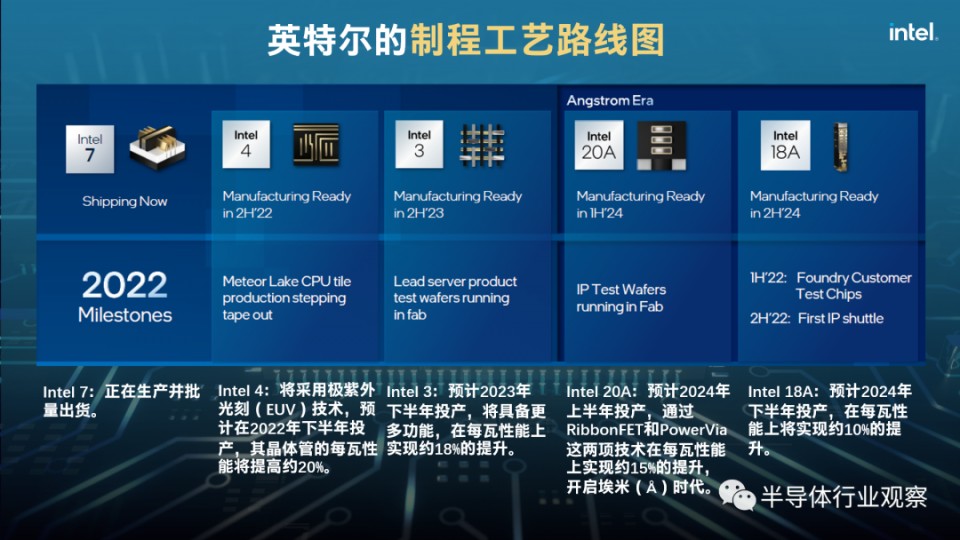

图源:英特尔

英特尔最新制程工艺图透露,未来四年英特尔会有五个节点的演进。其中,Intel 4预计于今年下半年投产;Intel 3预计于2023年产品化;Intel 20A和Intel 18A则于2024年投产。日前,英特尔中国研究院院长宋继强曾在中国计算机学会芯片大会透露,今年Intel 7出货量已超3500万颗,Intel 18A和Intel 20A研发都取得了非常不错进展。

如果英特尔的制程工艺真的能按期实现规划,就意味着英特尔在2nm节点将领先台积电和三星,率先投产。

而在代工客户方面,前不久英特尔宣布与联发科达成战略合作。此外,在近期的财报会议上,英特尔透露全球TOP10的芯片设计公司中有6家都是在跟Intlel合作。

AXG

加速计算系统和图形事业部(AXG)事业部于去年6月成立,具体包括了可视化计算、超级计算和定制计算组三个子部门。作为英特尔的主要增长引擎,Pat Gelsinger 预计,AXG事业部将在2026带来超过100亿美元的收入。英特尔还到2022年将出货超过400万个独立显卡。

6月30日,英特尔旗下AXG定制计算团队的执行副总裁Raja Koduri宣布,英特尔于今日已开始交付专用于挖矿的定制芯片Intel Blockscale ASIC,Argo、GRIID、HIVE等加密货币矿企为首批客户。从时间点看,矿卡芯片提前出货。7月30日,Raja Koduri 再次在其 Twitter 上提到 AXG 会有 4 款新产品会在 2022 年底前陆续登场。

Mobileye

Mobileye为英特尔另一个新兴业务领域,2018年英特尔斥资153亿美元收购Mobileye。虽然一度被人唱衰,但今年二季度,在英特尔整体财报大跌之际,Mobileye却实现营收4.6亿美元,相比去年同期的3.27亿美元,同比增长41%之多,成为财报中的最大亮点。据了解,今年上半年,EyeQ芯片实际出货量为1600万颗,但实际收到的订单需求为3700万颗,未交付订单还在持续增加。

去年12月,英特尔宣布Mobileye将在美国独立上市,估值超500亿美元,计划时间是今年中旬。但Pat Gelsinge在二季度财报的电话会议上透露,英特尔会考虑具体市场情况,推动Mobileye在今年晚些时候独立上市。虽然等到Mobileye上市之时,能否撑起500亿美元市值还未知,但不得不说,从强劲的业务增长势头来看,Mobileye或许也将成为英特尔业务的新支柱。

写在最后

近些年,英特尔前有狼,后有虎,在退出存储业务之后,能否像37年前一样在其他领域再创新奇迹,我们拭目以待…

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。