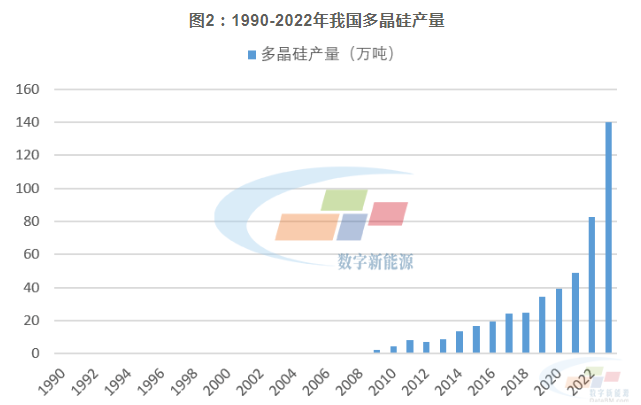

2022年,我国多晶硅产量达83万吨,预计2023年将突破140万吨。复盘多晶硅价格历史走势,在产能持续扩张的背景下,新一轮硅料过剩已不可避免的来临。

一、多晶硅生产概况

硅元素自1823年瑞士化学家贝采利乌斯发现以来,一直到1947年晶体管发明后才得以被重视和赋予新的使命。1954年美国贝尔实验室成功研制第一个硅晶体管和第一个单晶硅电池(效率约6%)。硅的半导体材料特性以及在地壳中丰富的含量奠定了其在半导体领域基石的地位。

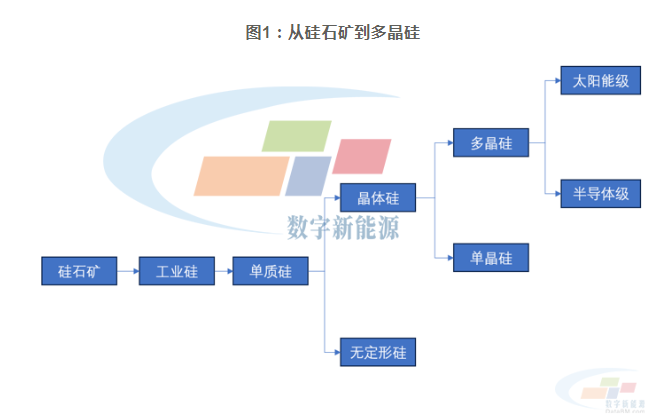

自然界没有游离态的硅,都是以氧化物形态存在。多晶硅的原材料为工业硅(Silicon metal),工业硅是从硅石矿制备而来,硅石矿包括石英砂岩、石英岩、石英砂、脉石英和交代硅质角岩等。

半导体材料对纯度要求高,由于硅石矿中的硅含量较低,硅的提纯是要先获得普通纯度的硅(工业硅),然后再进一步提纯制备超高纯度的单质硅,提取制备高纯度单质硅对工艺有极高的要求。

工业硅又名金属硅、结晶硅,是由硅石(主要成分Si02≥99.2%,通常形态为石英石或鹅卵石)经碳质还原剂(洗精煤、石油焦、木炭等)在矿热炉中通过还原反应所得,其名义硅含量不小于98.7%。

单质硅有晶体和无定形两种类型,晶体硅包括单晶硅和多晶硅,结构类似金刚石,是有金属光泽的灰黑色固体。其中,多晶硅是硅原子以晶格形态排列成许多晶核,晶核长成晶面取向不同的晶粒,晶粒组合结晶成多晶硅。

根据用途,多晶硅可以分为太阳能级多晶硅和半导体级多晶硅。多晶硅是拉制单晶硅的原材料,单晶硅具有更高的电子迁移率,同时具有良好的热稳定性,因而单晶硅电池较多晶硅电池拥有更高的转换效率。

19世纪,硅的提取主要是以金属热还原法生产为主,生产成本高昂且产品价格昂贵。

进入20世纪,硅的提纯工艺得到了广泛研究,尤其是硅石矿和木炭的热还原反应研究促进了工业硅行业的发展。1955年,德国西门子公司开发了在高温的硅芯上用氢气还原三氯氢硅的多晶硅沉积技术(第一代西门子法),但会产生SiHCl3(三氯硅烷)、SiCl4(氯化硅)、HCl(氯化氢)和H2(氢气)这些副产品。

此后该技术经过多次改良,其中,第一代西门子法则对SiHCl3和H2进行了回收利用;第二代西门子法进一步将SiCl4与硅、氢气反应生成SiHCl3再循环利用;第三代西门子法(称为“改良西门子法”)已实现SiHCl4闭路循环生产,较第二代进一步回收HCl,参与制备SiHCl3。目前,国内主流的多晶硅生产工艺为改良西门子法生产工艺(《多晶硅工厂设计规范GB 51034-2014》称之为三氯氢硅氢还原法)。

除了改良西门子法生产工艺以外,国内外部分企业还采用了硅烷法、流化床法。硅烷法是以硅烷为原材料,通过热分解法来制备多晶硅;流化床法主要生产粒状多晶硅。

上世纪末,全球多晶硅的产量在1.6万吨左右,主要产地集中在美国、德国和日本,德国瓦克公司年产能达到了3000吨,是当时全球最大的多晶硅生产企业。

国内早期以传统的西门子法生产为主,能耗高、污染重和成本高,经营难以为继。1986年后自主研发多晶硅生产新技术,1999年底才建成峨眉半导体材料厂100吨/年多晶硅改良西门子法工业化实验示范线,加上洛阳硅单晶厂,合计产量仅55吨,需求缺口大,进口依赖性强。

2003年,国内首条年产1000吨多晶硅生产线在四川乐山开工,此时国内进口量已高达750吨,2007年1000吨级项目投产,多晶硅正式步入规模化生产,国内多晶硅产量首次突破1000吨,万吨级投资项目出现,在建及拟建项目产能则超6万吨/年。

随着产能的释放,2011年我国多晶硅产量达到了8.4万吨,超过美国成为世界第一。2022年,我国多晶硅产量达83万吨,预计2023年将突破140万吨。

二、多晶硅价格的演变

2.1 2004-2008年:海外光伏装机高速增长 驱动硅料大涨行情

改革开放至2008年,国内多晶硅产量低,存在较大的消费缺口,主要依赖于进口为主,因而多晶硅价格主要由国际市场(美国、德国)定价,进口价格对国内厂家销售价格影响巨大。

上世纪70~90年代,国内多晶硅企业因生产成本高昂,市场开放后无法与进口硅料竞争,企业相继关停,数量由当时的20余家迅速降到了90年代末的两家。1995年,进口多晶硅价格在60万元/吨以上,随着亚洲金融危机爆发,半导体芯片需求下滑,国际硅料市场产能过剩,进口硅料价格持续下挫,到2000年,国内多晶硅价格已跌至25万元/吨左右。

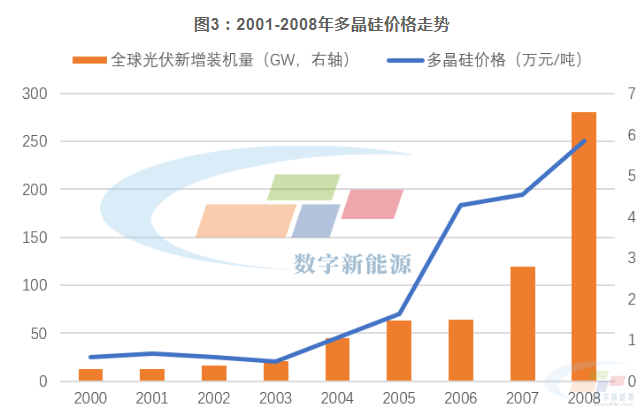

2001-2003年期间,全球每年光伏装机量稳定在300~500MW/年,半导体行业市场恢复,多晶硅价格相对平稳,波动幅度在20-30万元/吨。

2004年,德国新修订《可再生能源法》,上调上网电价补贴力度,西班牙、法国、意大利等欧洲国家也相继出台补贴政策,使得欧洲光伏装机量呈现大幅增长,带动了硅料需求,多晶硅价格也在2004年上涨至45万元/吨。2004年被称为世界光伏元年,这一年全球光伏新增装机量首次突破1GW,此后不断创新高。

2005年光伏电池对多晶硅的需求缺口继续不断扩大,使得2004-2008年期间硅料价格出现了一轮大幅上涨,最高超过300万元/吨。来自光伏领域需求的增长是重要的因素,而产能扩张不足也是造成这轮硅料价格暴涨的原因之一。

2.2 2009-2019年:内外多重因素 致硅料价格跌破10万元/吨

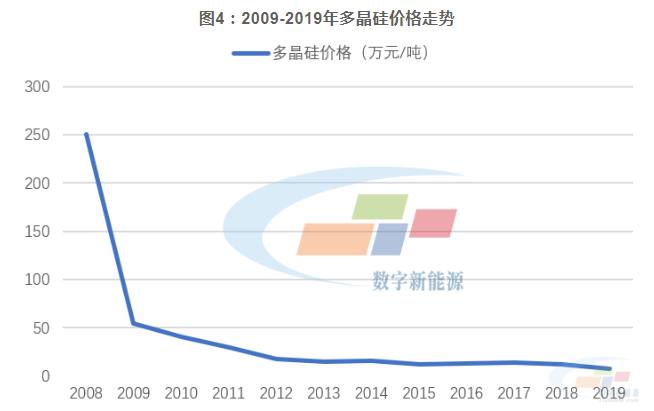

2008年全球金融危机爆发加之欧洲光伏补贴退坡,全球光伏新增装机量增速大幅放缓,同时国内多晶硅产能在2008-2011年陆续投产,行业产能利用率大幅下行,硅料价格持续走跌,2009年年均价由2008年的250元/吨跌至55万元/吨,大幅下跌78%。2009-2019年期间,多晶硅价格虽在个别年份有所反弹,但总体呈现下行的走势,2019年均价仅有7.6万元/吨。

2009-2019年,全球光伏装机量由22.8GW提升至584.7GW,增长2464%,国内也增长了49129%。需求的增长背景下,硅料价格却持续下行。我们分析认为主要原因是市场过剩、进口冲击和后期技术进步,部分年份中间价格的反弹主要受光伏补贴政策驱动装机需求提升的影响。

2008~2013年,我国多晶硅产能不断释放,产能利用率多数年份在50%以下,产能过剩矛盾突出。在此期间,我国光伏市场对外依存度极高,2011年光伏组件90%以上出口海外。金融危机影响及2011年以来欧美国家针对中国光伏产品的“双反”调查及征收高额“双反”税大大打击了我国的光伏产品出口贸易。

2012年,我国太阳能光伏产品进出口总额289.5亿美元,同比下降32%,其中出口额233亿美元,同比下降35%,出口数量同比下降8.1%,出口价格同比下降29.2%,出口市场量价齐跌。

2013年出口继续下滑,尤其对欧洲市场光伏电池及组件出口额大幅下滑62%。在此期间,韩国、美国出口至中国的多晶硅以极低的价格销售,进一步加速国内硅料价格下跌。

2014-2018年,多晶硅价格总体围绕在10万元/吨~15万元/吨作区间震荡,国内光伏补贴政策驱动硅料价格阶段性上涨,同时硅料生产成本的下降对价格反弹幅度有所制约。

2013年,国务院发布《关于促进光伏产业健康发展的若干意见国发〔2013〕24号》,国内光伏应用市场逐渐启动,光伏净增装机量首次突破10GW,同时对美国韩国进口多晶硅征收反倾销税,多晶硅价格企稳回升,从低位的多晶硅致密料从11万元/吨回升至2014年的15-17万元/吨。由于国内硅料生产成本高,2013-2014年多数多晶硅企业依然存在亏损。2015年,进口低价压制下,国内多晶硅价格重回跌势,年末跌至金融危机以来新低。

2015年底,国家发改委发布《关于完善陆上风电光伏发电上网标杆电价政策的通知》,对光伏发电上网标杆电价进行下调,引发2016年上半年的光伏“抢装潮”,推动了多晶硅的需求和价格,上半年累计上涨40%左右,随着“抢装潮”结束,硅料价格下半年重新下跌,9月跌破10万元/吨,随后又受硅料企业停产检修、光伏补贴新政策等影响再度反弹至13万元/吨以上。

2017年金刚线切割技术全面取代砂浆切割技术,单晶硅片和多晶硅硅片成本差距缩小,同时硅片企业产能过剩问题加大,与硅料企业博弈增加,3-4月硅料价格下跌,硅料企业停产及单晶硅片组件产能扩张推动价格又重新上涨。

2018年,单晶硅片和多晶硅片市场之争进一步升温,硅片价格继续下挫,企业利润进一步下滑,5月31日《关于2018年光伏发电有关事项的通知》(“531新政”)明确暂不安排2018年普通光伏电站建设规模,补贴进一步退坡,导致硅料价格加速回落,重新跌破10万元/吨关口。

降本方面,2015年国内陆续进行了冷氢化技术使用,电耗大幅下降。2018-2019年,国内更低成本的多晶硅产能陆续释放,多晶硅综合电耗降至70kWh/kg以下,2019年新增装机量下滑,产能利用率下降,硅料价格进一步走低。价格下跌,硅料产能扩张步伐放缓,同时部分旧的高成本产能被迫退出市场。

2.3 2020-2022年:供给不足 需求旺盛推动硅料价格暴涨

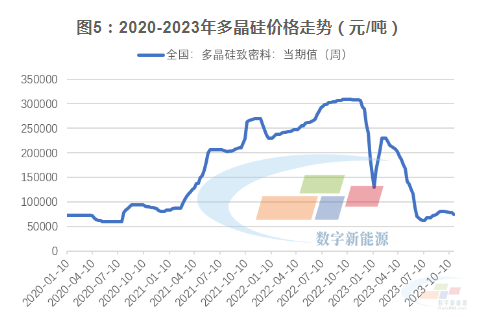

2020年,全国多晶硅产能达45.72万吨,较2019年略有下降,而2020年下半疫情有所控制经济恢复,光伏新增装机量大幅增长,多晶硅价格全年呈现先低后高走势,从谷底6万元/吨回升至9月份的9.4万元/吨。

2021年中国从疫情中率先复苏,海外光伏订单增长强劲叠加国内新增装机量进一步增长,多晶硅供不应求,价格大幅上涨,由年初的8万元/吨左右涨至26万元/吨以上。这一年,光伏产业链从工业硅到组件整个环节均出现了大幅上涨,主要由需求短期大幅提升推动。

由于多晶硅供应不足,进而影响下游组件装机进度。随着2022年硅料新增产能的释放,产能同比倍增,四季度产量同比增长90%以上,供需关系趋缓,年底硅料价格快速从高位回落。

尽管当前光伏组件需求增长依然强劲,在产能持续扩张的背景下,新一轮硅料过剩已不可避免的来临。来源:数字新能源DNE