炣燃科技3月9日综合《商业观察》近日,平安银行(000001.SZ)发布的2019年年报业绩显示,平安银行2019年实现营业收入1379.58亿元,同比增长18.2%,其中利息净收入899.61亿元,同比增长20.4%,非利息净收入479.97亿元,同比增长14.4%。

资料显示,平安银行是一家总部设在深圳的全国性股份制商业银行,其前身为深圳发展银行,是中国内地首家公开上市的全国性股份制银行。中国平安保险集团及其控股子公司合计持有平安银行58%的股份,为平安银行控股股东。截至2019年末,在职员工34253人,通过全国几十家分行、上千家营业机构为客户提供多种金融服务。

商业观察发现,在这样一份靓丽财报的背后,平安银行多项盈利指标却出现连年下滑,两年的信用减值损失高达千亿元,违规罚单不断。平安银行喜报背后隐患重重。

多项盈利能力指标连年下滑

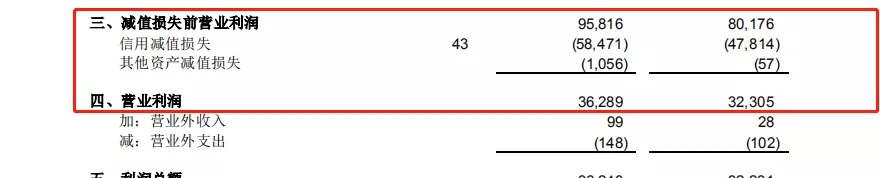

从年报中不难发现,平安银行的营业利润虽然有所增长,但还是深受信用减值损失困扰。具体来看,平安银行2019年计提信用减值损失前营业利润还曾达到958.16亿元,同比增长19.51%,而2019年计提信用减值损失为584.71亿元,同比增长22.29%,在扣除信用减值损失后,该行营业利润规模降为362.89亿元,同比增长仅为12.33%。

同时,平安银行的信用减值损失不断增加,两年的信用减值损失竟高达千亿元。2018-2019年平安银行的信用减值损失分别为478.14亿元、584.71亿元,占减值损失前营业利润的比重分别为59.64%、61.02%,均呈现上升趋势。

由于整体信用环境仍未得到明显改善,传统信贷业务发展面临较大压力,同时在监管政策趋严背景下,平安银行的资产收益面临下降压力,对平安银行的销售净利率造成较大不利影响,盈利能力面临挑战。

平安银行2019年报:两年信用减值损失千亿元,开年即遭百万罚单

从2014年开始,平安银行的销售净利率除2017年有所增长以外,其余5年均在降低。据同花顺软件数据显示,2014-2019年平安银行的销售净利率分别为26.30%、22.74%、20.98%、21.92%、21.26%、20.44%,平安银行的销售净利率有一路下滑的趋势。

祸不单行,平安银行的资产收益率更是出现6年连续下滑。平安银行的净资产收益率-摊薄分别为15.12%、13.54%、11.18%、11.04%、10.88%、10.01%,,其中净资产收益率分别为16.35%、14.94%、13.18%、11.62%、11.49%、11.30%,均出现连年下滑的趋势。

频频开出重磅罚单

在进入2020年之后,平安银行也多次出现在央行、各地银保监局的罚单之中。

2020年3月2日,北京银保监局公布了一张对于平安银行北京分行的关雪松、衣文博的罚单,对平安银行北京分行、关雪松和衣文博罚款合计115万元。

罚单显示,平安银行北京分行因信贷人员代销保险激励约束机制不健全、保险代销业务监督检查职能履行严重不到位,责令其改正,并给予合计100万元罚款的行政处罚;对关雪松给予警告,并处10万元罚款;对衣文博给予警告,并处5万元罚款。

事实上,这并不是平安银行北京分行首次因保险代销被罚。就在2019年11月18日,平安银行北京分行因个人贷款业务借贷搭售严重违反审慎经营规则,监管层责令平安银行北京分行改正,并给予50万元罚款的行政处罚,对责任人给予警告并处罚款5万元。

值得注意的是,银保监会公布了农历新年第一批罚单,其中一张大额罚单显示,平安银行被罚720万,违规行为涉及因汽车贷款、个人贷款等15项业务。

此外,2019年10月有媒体报道称,平安银行2019年已累计收到各类监管罚单83张,合计罚款金额已近2700万元。

两年信用减值损失高达千亿元,多项盈利能力指标连年下滑,开年罚单来袭,平安银行将来的经营环境是否平安,商业观察会持续关注。