炣燃科技4月27日综合《商业观察》股市扩容在加速前进的同时质疑声不断,但这并未阻碍证监会、管理层引导中小企业上市融资的决心。今年的国内、国际市场环境风云诡谲,此时选择上市的企业可能会面临较多的市场风险、政治风险,尤其是那些对国际市场较为依赖的出口型企业。另外,今年各国因为新冠疫情采取的“封锁”措施遏制了消费需求,待在家里的人们显然也会降低护肤需求。

南京科思化学股份有限公司(以下简称“科思化学”、“公司”)主要从事日用化学品原料的研发、生产和销售,产品包括防晒剂等化妆品活性成分、合成香料等,国际市场销售份额占比在90%左右,而今年的国际市场氛围显然不太乐观。从上会通过后披露的资料来看,公司存在一定的经营风险,商业观察决定先从它的资金状况先做个了解。

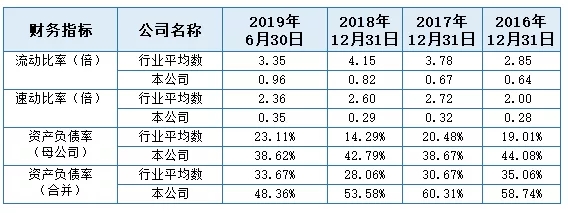

短期偿债能力这个硬指标还需加强

最近三年及一期末公司资产负债率(母公司)分别为 44.08%、38.67%、42.79%和 38.62%,合并口径计算的资产负债率分别为 58.74%、60.31%、53.58%和 48.36%,相比同行业上市公司处于较高水平。同期公司流动比率和速动比率分别为 0.64、0.67、0.82、0.96 和 0.28、0.32、0.29 和 0.35,流动比率逐年提高,速动比率变化却不大,且两者明显低于同行业平均水平。

图表来源:南京科思化学股份有限公司招股说明书(申报稿)

报告期各期末,公司流动资产分别为24,086.07万元、32,579.88万元、37,587.88万元和39,377.57万元,2017年末和2018年末流动资产余额分别较上年末增加8,493.81万元和5,007.99万元,主要是2017年度和2018年度公司产销规模扩大,应收账款和存货增加所致;2019年6月末流动资产余额较2018年末保持稳定,流动资产为何半年积累比上一年全年还多,申报稿中未详细言明。

申报稿资料中有载,报告期内,存货在流动资产中的占比分别为47.42%、44.35%、55.37%、57.73%。挂在账上的存货若延迟结转,一方面可以减少结转销售成本,另一方面可以作为利润放在预付账款上;而每年数额较大的应收账款,也表明公司流动资金被占用的状况比较严重,可能会对公司运营产生影响。

公司核心技术优势有限,贵在产品种类丰富,对比国内企业尚有不足,在主要国际客户面前的话语权可能也不会太强。新冠疫情迟迟得不到控制的当下,其存货的减值风险可能也会大幅提升。

截至2019年6月30日,公司银行贷款余额为24,034.53万元,均为1年内到期的银行贷款。申报稿中的解释为,由于公司生产规模不断扩大,流动资金需求量较大,单靠自身积累难以满足公司发展之需,受融资渠道限制,因此现阶段银行贷款成为公司的主要对外融资渠道。从银行借钱不容易,如此大额的银行借款若不能及时偿不仅会降低企业信誉,提高借钱难度,资金流动性也会大打折扣。

在融资担保方面又过于大胆

企业在市场竞争环境中,除了经营风险外,最常见的非经营性风险可能要数担保风险了。科思化学在这方面的操作相对比较大胆。

截至2019年6月30日,公司将出让取得的土地使用权及该土地上的建筑物、机器设备、应收账款等资产用于抵押、质押贷款,其账面价值为24,382.65万元,占公司净资产的 53.05%,占公司总资产的27.40%。虽然申报稿中一再表示,公司在各贷款银行中信誉度较高,公司资产质量优良,盈利能力较强,但其担保额在净资产的占比过大不能不让人担忧。

商业观察从近几年的企业现状中发现,不论担保对象是谁、资质如何,担保总额占公司净资产的比例超过50%就会有很大风险。因此比例超过50%最终IPO被否的企业可能会成为公司的前车之鉴。

面对高额的抵押、质押贷款,若公司不及时偿还,亦不通过协商等其他有效方式解决,公司资产存在可能被行使抵押权、质押权的风险,公司的正常经营将会被打乱,如果出现资金链断裂,后果会更加严重。

不难发现,公司资本结构中负债占比过高,有一定短期偿债压力,同时还可能面临着其他公司的连带赔偿责任,资金流动性问题颇为突出。IPO是中小企业获取融资最直接、也最快速的方式,但期待通过上市来增强偿债能力、改善财务结构这条路并不好走。

除了资金方面反映出的问题外,从应收账款周转率、存货周转率等方面也可发现公司在经营上的短板,这些商业观察随后会持续做出分析。