炣燃科技4月30日综合《商业观察》4月29日,标普确认广州富力地产股份有限公司及其子公司富力地产(香港)有限公司的“B+”长期发行人信用评级。

稳定的展望反映标普的观点,即富力地产疲软的流动性和其债务杠杆率将在未来12个月逐步改善。

不过在4月3日,穆迪评级将富力地产“Ba3”企业家族评级(CFR)和富力地产(香港)“B1”企业家族评级列入降级观察名单。

牵手李湘直播卖房,负债近200% 富力地产太难了

穆迪称,未来12个月,富力将有620亿债务到期,且将在2020年第二季度派息45亿元。而截至2019年底,富力现金持有量约380亿元,加上扣除基本经营现金流项目后的合同销售收入,并不足以支付上述款项。

富力的债务压力,并不是第一次让评级机构担忧。

2018年3月28日,惠誉就曾下调富力的债务评级至BB-。

两年时间,连续被国际评级机构下调评级,反映出资本市场对富力地产的前景继续持担忧的态度。

穆迪的表态也与富力地产近期的表现分不开。

年报披露 负债率近200%

富力地产于3月26日公布的2019年度报告显示,2019年富力全年销售额为1381.9亿元,同比略增5%;已确认的营业收入908.14亿元,同比增长18.16%;毛利297.73亿元,同比略增6.52%;毛利率32.8%,相比于上年36.4%,下降3.6个百分点。

而更引人注目的,是富力地产的高负债率。

据中国房地产协会报告显示,2019年上市房地产企业的平均净负债率为92.52%,而富力显然远远超出行业均值。

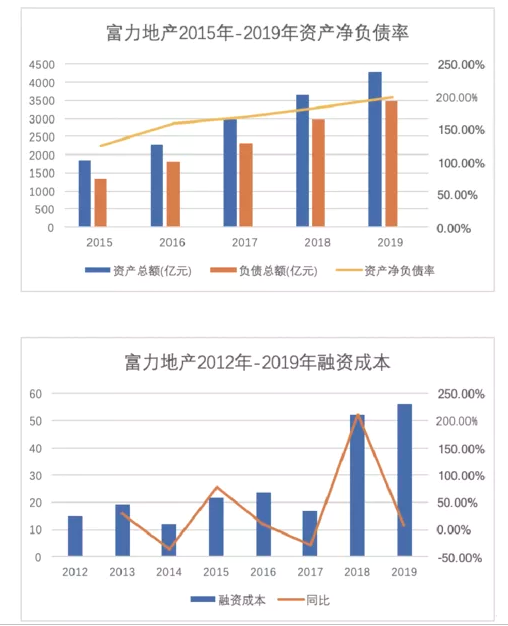

而富力地产的负债率,据富力财报显示,2019年末负债总额共3475.27亿元,同比增长17.28%;负债率高达81.33%,而净负债与总权益比率高达198.9%,其中有息负债高达1971.4亿元,是股东权益的2.47倍。

根据公开信息不完全统计,富力地产在2018年至少发债26次,融资总额超514亿元。根据公司公告显示,2015年至2019年末,富力净负债率已由124%增至198.9%。

尽管富力公告声称持有现金有人民币384.4亿元,细看财报,其中受限现金155.32亿元,现金及现金等价物仅有229.04亿元,流动性显然不足。

而针对其流动性风险,富力正在尝试通过发行新的债券的办法来解决。今年年初,富力发行了为期四年的4亿美元优先票据,票面利率为8.625%,拟将所得筹款归还一年内到期的中长期债项。

据上交所消息,富力地产非公开发行2020年公司债券于3月25日获上交所通过。消息显示,该债券拟发行金额40亿元,发行人为广州富力地产股份有限公司,承销商、管理人为招商证券、中信证券、中信建投证券、华泰联合证券。

另据深交所消息,富力2020年面向专业投资者公开发行公司债券100亿元同日获深交所受理。

募集说明书显示,该债券发行规模不超过人民币100亿元(含100亿元),采用分期发行的方式,首期发行规模不超过人民币50亿元(含50亿元)。债券的期限为不超过10年(含10年),可以为单一期限品种或数个不同期限的混合品种。

据悉,本次债券发行规模不超过100亿元(含100亿元),募集资金扣除发行费用后,拟全部用于偿还公司已发行公司债券的到期及回售部分。

牵手李湘直播卖房 平平淡淡

2020年,在新型冠状病毒肺炎影响下,房地产开工、复工、竣工和销售等均受到不同程度影响。2020年前两个月,富力销售额为86.8亿元,若要完成2020年目标1520亿元,则3-12月需要完成月均销售143.32亿元,相比于2019年月均销售115亿元而言,2020富力销售任务也很艰巨。

面对沉重的销售压力,富力地产选择了近期房地产公司常见的直播卖房。

由于今年年初的疫情带来的特殊性,线上卖房成了不少房地产公司的选择。比如恒大的一波“75折”大促销来了一场大丰收,比如复地牵手卖火箭的薇娅卖房,狠狠地赚了一波人气。

而富力选择牵手的对象则是李湘,曾经《快乐大本营》的主持人,曾经全国卫视最受欢迎主持人第一名,曾经的“金话筒”奖主持人。

不过可能是“术业有专攻”的原因,对于富力牵手李湘网上卖房,主流的评价更多是一种疑惑:迷之操作。

据媒体报道,富力地产和李湘的这次合作在时长约一个半小时的直播里,李湘的重点放在推介富力线上卖房的小程序。或许对于富力来说,房子卖不卖得出去并不重要,提高品牌知名度,为线上售楼小程序吸引流量才是关键。

从通稿里读到,根据凤凰网房产风直播平台,以及各大网络平台数据统计,4月15日晚8点直播开始至直播结束,富力牵手李湘网上卖房活动共计吸引了超1000万粉丝围观和互动,富力好房小程序点击量超100万次、小程序注册量超10万。

但凡事最怕对比。4月2日,复地与薇娅杰作,当日1900万粉丝参与。2月13日至2月16日,恒大恒房开启三天内,日均100万注册量。

而富力和李湘的这次合作效果,没有惊喜,不咸不淡。

酒店业连续七年亏损 拖累现金流

在富力地产的年报里,酒店业是不可忽视的部分。在2017年富力地产以199亿元收购万达旗下77家酒店资产,被称为“世纪大交易”,。

有媒体分析认为,该笔交易在2017年增厚了富力地产的业绩,但却也埋下隐患。

年报显示,到2019年为止,富力酒店业务已连续七年亏损。2013年-2019年,其酒店板块的亏损金额分别为2.49亿元、1.4亿元、1.67亿元、1.83亿元、1.46亿元、4.59亿元以及10.08亿元。

通过数据,可以看出亏损的幅度在逐年增加,而2017-2019年,亏损更是翻倍似得上升。

在2019年业绩发布会上,针对富力地产是否考虑变卖酒店资产的相关问题上,富力地产董事长李思廉表示,酒店对公司压力不大,但基于疫情影响,旅游行业停摆,无法提供好的消息,预计酒店业务全年经营净利润或只有年初预测的50%。

李思廉还表示,酒店每年都会折旧,在算法上因为折旧容易导致亏损,行业内更看重的是现金流。

但如今富力正是因为现金流而遭到评级机构下调评级。

可以看出,虽然2017年完成这笔世纪交易后,以酒店资产价值为依托,富力地产的融资成本有明显的下降,然而在随后的2018年和2019年,融资成本却是翻了两倍之多。

可为偿还到期债务,填补大量的酒店经营管理成本,富力只能继续扩大融资规模。

截至2019年年末,富力地产拥有90间运营中酒店、42间在建及规划中酒店,合计拥有132间酒店。