对于A股市场来说,上市公司炒股、炒期货已经不是什么新鲜事,大部分公司也是有赚有赔,甚至赔钱的占到大多数,毕竟这只是一种“副业”,但也有公司通过这类副业赚得比主业还多,甚至从不失手……

这家上市公司就是秦安股份,一家从事汽车零部件生产、销售的传统企业,而它的“副业”还是一般人不敢碰的期货。

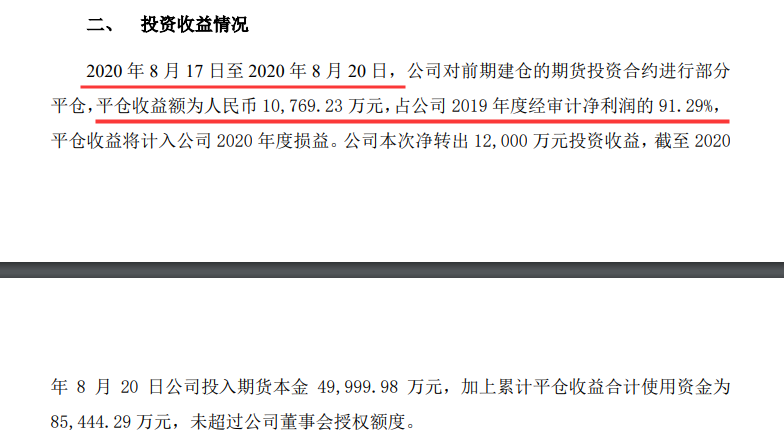

8月21日晚,秦安股份发布一则公告称,8月17日至8月20日,公司对前期建仓的期货投资合约进行部分平仓,平仓收益额为1.08亿元。

如果往前追溯,自今年4月份以来,其“战绩”更是无一失手,公司16次期货平仓全部盈利,这甚至胜过很多专业期货公司。

图片来源:摄图网(图文无关)

图片来源:摄图网(图文无关)

今年以来炒期货赚近7亿,16次操作全部盈利

8月21日晚,秦安股份法律与公告,8月17日至8月20日,公司对前期建仓的期货投资合约进行部分平仓,平仓收益额为1.08亿元,占公司2019年度经审计净利润的91.29%,平仓收益将计入公司2020年度损益。

自4月15日以来,公司的15次平仓全部录得正收益,加上此次平仓,公司16次操作全部盈利。而今年这16次平仓操作中,秦安股份的总收益达6.73亿元,占其2019年度经审计净利润的592.34%。这是什么水平?要知道,A股两家期货上市公司,瑞达和南华,去年净利润分别才1.21亿和8000万。

秦安股份还在公告中表示,本次净转出1.2亿元投资收益。截至目前,公司已累计转出约1亿元本金以及投资收益3.18亿元,账上期货投资本金始终保持在约5亿元水平。

公司净利实现扭亏为盈,股价8个交易日涨近30%

期货炒得好,公司的业绩也亮丽许多。8月17日晚,秦安股份公布的2020年半年度业绩预盈公告显示,预计1-6月实现归属于上市公司股东的净利润2.45亿元至2.55亿元,同比实现扭亏为盈。对比2019年半年报,秦安股份归属于上市公司股东的净利润为-5691.52万元。

业绩预盈的主要原因一是非经常性损益增加:主要由于本期期货平仓及浮动收益扣除手续费后的净收益2.54亿元,卖出对公黄金积存收益936万元以及本期收到政府补贴增加3131万元所致(以上数据均为税前金额)。其次是公司主营业务量增加:主要客户市场销售需求增加,公司订单大幅增加,引起公司收入大幅增加,主营业务利润相应同比上升。

若扣除非经常性损益事项后,秦安股份预计上半年净利润约100万元到150万元,相较于去年同期的-6299万元,同样实现大幅扭亏。

此外,秦安股份近期股价也随之走高,近8个交易日,公司股价已从8月12日收盘后的7.74元,涨至9.92元,期间累计涨幅达到28.17%。

董事长:期货投资只是一个“插曲”,这波机会千载难逢

对于秦安股份为何在今年4月份突然选择进入期货市场进行投资?该公司董事长YUANMING TANG此前接受上海证券报记者采访时表示:进入期货市场并非临时起意。由于公司产品的主要原材料是铝等一些大宗商品,出于成本控制的考虑,我们一直在关注着大宗商品的期货价格走势。至于为何选择4月份,那是因为发现新冠肺炎疫情在全球爆发蔓延后,铝等大宗商品价格出现了异常波动,下跌幅度远远超过正常经济环境下的价格区间。

举个简单的例子,我们每天都吃家门口的小面,之前每天都是7块钱一碗,突然这段时间就变成了4块钱一碗,那我就抓住这个机会交钱预定了20碗,待价格回到正常区间后再择机卖出获利,当然期货交易比这要复杂。同时,海外市场的流动性泛滥,也让我们更加坚信大宗商品价格不会一蹶不振,当然主要是想抓住这一千载难逢的机会,后面的价格走势也证明了我们判断的准确。

董事长还表示,本次期货投资只是一个“插曲”,只是在此前大宗商品定价机制短期明显失灵的情况下的偶发性操作,不具有长期性和可持续性。未来随着大宗商品价格逐步恢复常态,公司也将有序退出对大宗商品期货的操作,逐步降低期货交易的规模,有效控制资金安全。当然,作为制造业企业,考虑到原材料价格波动对成本的影响,公司仍会关注套期保值。

此外,公开资料显示,秦安股份注册地在重庆市九龙坡区西彭镇,2017年5月17日,秦安股份上市,发行6000万股,10.80元/股,募集资金6.48亿元。秦安股份自今年4月以来的期货投资收益,已经超过首发募集资金总额。

每日经济新闻综合上海证券报、证券时报等