凤凰财经(文/诸六)8月17日晚,公牛集团披露了2020年半年报,上半年公牛电器营收、净利双降,凤凰网财经《启阳路4号》发现,虽然受疫情拖累,上半年业绩不够理想,但公牛电器资金充裕,账上趴着24亿元,其中有23亿元的银行存款,而此资金大部分来源于募集资金。

比起对银行理财的热衷,公牛电器对募投项目却不太热络,上市以来,实际投向募投项目的资金仅为1亿元左右。与此同时,投入6亿元补充流动资金后,公牛集团还在外举债6.5亿元,令人疑惑是否公司在流动性上出现了某些问题。加之家族企业的背景下,公牛集团向关联方售卖的产品价格异常,或涉嫌“美化”报表。

募集资金为存款

近日,登陆资本市场不久的公牛集团披露了上市以来首份半年报,相比于此前亮相的2019年年报,此次2020年上半年的成绩或无法令人满意。

数据显示,2020年上半年,公牛集团的营业收入为41.09亿元,相比于上年同期同比下降17.35%,同期归属于上市公司股东的净利润为8.04亿元,同比下降24.62%。

对此,公牛集团表示,2020年上半年,新冠肺炎疫情突发,打乱了正常的社会秩序和生产经营计划,对经济造成较大冲击,同时国际政治经济环境更加复杂、大宗商品市场剧烈波动。

凤凰网财经《启阳路4号》发现,虽然上半年经营业绩一般,但公牛集团资金充裕,截至2020年6月30日,公司的货币资金为24.36亿元,其中包括23.35亿元的银行存款。

而这笔资金的来源正是此次IPO所募集资金的大部分,《公牛集团2020年半年度募集资金存放与实际使用情况的专项报告》显示,截至2020年6月30日,公司累计使用募集资金4.49亿元,含置换预先投入金额3.43亿元。尚未使用的募集资金余额为30.75亿元,存储于理财账户21亿元,用于暂时补充流动资金的金额为6.13亿元。

其中,存储于理财账户的21亿元全部投向了银行结构性存款,而投入募集资金的金额为4.49亿元,并且3.43亿元用于置换预先投入的资金,即IPO以来,公牛集团真正投向募投项目的资金仅为1.06亿元左右,占募资总额的比值约为2.97%。公牛集团此举是否表面拟募资用于募投项目,实则“巧立名目”为“圈钱”?

此外,值得注意的是,公牛集团不仅将大部分资金用于银行结构性存款,还另有令人不解的操作。

2020年3月,公牛集团公告披露拟增加全资子公司作为募投项目的共同实施主体,并以募集资金向全资子公司提供无息借款的方式实施募投项目。

对此,公牛集团的解释为,宁波公牛为负责墙壁开关插座研发和生产的全资子公司,所以增加宁波公牛为年产 4.1 亿套墙壁开关插座生产基地建设项目的实施主体;公牛光电为负责LED灯研发和生产的全资子公司,所以增加公牛光电为年产1.8亿套LED灯生产基地建设项目的实施主体;宁波公牛、公牛光电、公牛数码、公牛低压分别为研发、生产墙壁开关插座、LED灯、数码精品、断路器等产品的法人主体,所以增加该四家公司为研发中心及总部基地建设项目的实施主体;公牛销售、慈溪公牛为主要负责产品营销的法人主体,所以增加该两家公司为渠道终端建设及品牌推广项目的实施主体。通过增加上述实施主体,可有效整合公司内部资源,降低经营成本,提高运营及管理效率,使募投项目在建设实施过程中及投产后能够更好的运营。

结合上半年募集资金使用情况来看,公牛集团此番解释并不十分“站得住脚”,首先,为何上市之前没有考虑到上述影响,而是在上市后没多久就增加了相应实施主体?其次,增加了全资子公司为实施主体后,为何又将大部分募集资金用于银行存款?

值得注意的是,除了以上的问题,2020年上半年,公牛集团新增6.5亿元的短期借款,然而年报显示,2018-2019年,公牛集团在货币资金分别只有2.18亿元、7.34亿元的情况下,都没有短期借款,而到了2020年IPO获得大笔募集资金并且投入6.13亿元用于补充流动资金的情况下,却在外大量举债,公牛集团上述行为背后的逻辑令人生疑。

或涉嫌靠关联交易“美化”报表

半年报显示,截至2020年6月30日,阮立平、阮学平兄弟控制的宁波良机实业有限公司(以下简称为“宁波良机”)持有公牛集团54%的股份,阮氏兄弟还直接持有公牛集团32.28%的股权。即阮氏兄弟直接或间接的至少持有公牛集团86.28%的股权。此外,二人共同控制的宁波梅山保税港区铄今投资管理有限公司,为公牛集团股东宁波凝晖投资管理合伙企业(有限合伙)、宁波穗元投资管理合伙企业(有限合伙)的执行事务合伙人,股东宁波齐源宝投资管理合伙企业(有限合伙)为阮立平之女阮舒泓、朱赴宁控制的企业。

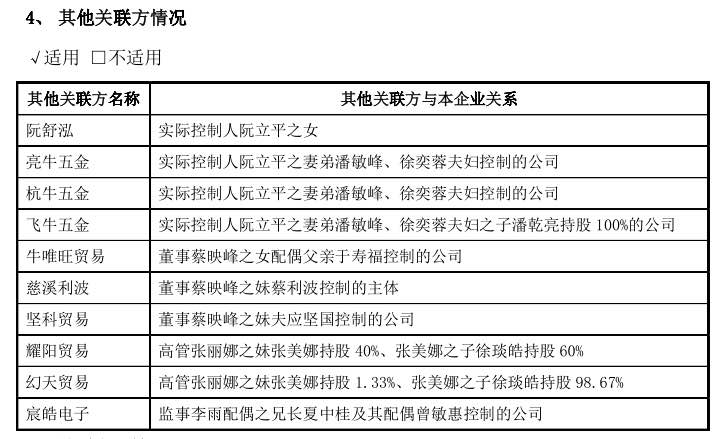

从股权结构来看,公牛集团是一家典型的家族企业。凤凰网财经《启阳路4号》关注到,除股权集中于阮氏家族外,阮氏家族还有公司为公牛集团的经销商。半年报显示,公牛集团的关联方亮牛五金、杭牛五金均为实控人阮立平之妻弟潘敏峰、徐奕蓉夫妇控制的公司,飞牛五金为潘敏峰、徐奕蓉夫妇之子潘乾亮持股100%的公司。

阮氏家族的经销商与公牛集团关联交易频繁,2016-2019年及2020年上半年,公牛集团与亮牛五金、杭牛五金、飞牛五金(三家公司以下简称为“三金”)产生的关联交易金额分别为5203.04万元、7373.94万元、7690.9万元、7337.81万元、3243.9万元。虽然与公牛集团整体营收相比,双方间的交易金额不算什么,但每年都很稳定。

其中,引人瞩目的是,虽然交易金额不算特别高,但公牛集团销售给三金的产品单价却另有玄机。招股书显示,2016-2018年及2019年上半年,公牛集团销售给三金的转换器价格分别为14.21元/件、15.02元/件、16.36元/件、16.62元/件,与当时的其他关联方相比,除了宸皓电子组,单价要高出至少1元/件,尤其与耀牛贸易组、坚科贸易组、利波电器组相比,每期单价至少高出3元/件。

除转换器之外,公牛电器对三金的其他产品售价也存在不同程度的畸高。即便“亲兄弟也要明算帐”,但亲戚间为何以高出市场的价格购买产品,如此一来,三金如何获利?

凤凰网财经《启阳路4号》还发现其中有个更加特殊的存在,即宸皓电子、夏中桂这一组,数据显示,2017-2018年及2019年上半年,公牛电器售卖给对方的转换器价格分别为32.18元/件、22.79元/件、24.07元/件。即便与三金相比,也有悬殊的差价,如此价格如何做生意?

种种异常下,公牛集团到底是向关联方抬高价格以“美化”报表,还是压缩售价向其他关联方利益输送?