原标题:又被机构打折卖,“猪中茅台”怎么了?两天30亿资金撤退,抱团松动?猪价下行几成定局,轮换开始?

机构资金再次大规模从“猪中茅台”牧原股份的多头仓位上撤离。

9月18日,牧原股份再现大额大宗交易,成交金额15.25亿元。成交价格67.94元,较当日收盘价75.3元折价约10%。卖方均为机构席位,买方席位中,国元证券交易单元(210000)买入7.93亿元,东吴证券苏州狮山路营业部买入7.32亿元。值得注意的是,9月16日,牧原股份大宗交易成交15.47亿元,卖方同样为机构席位。

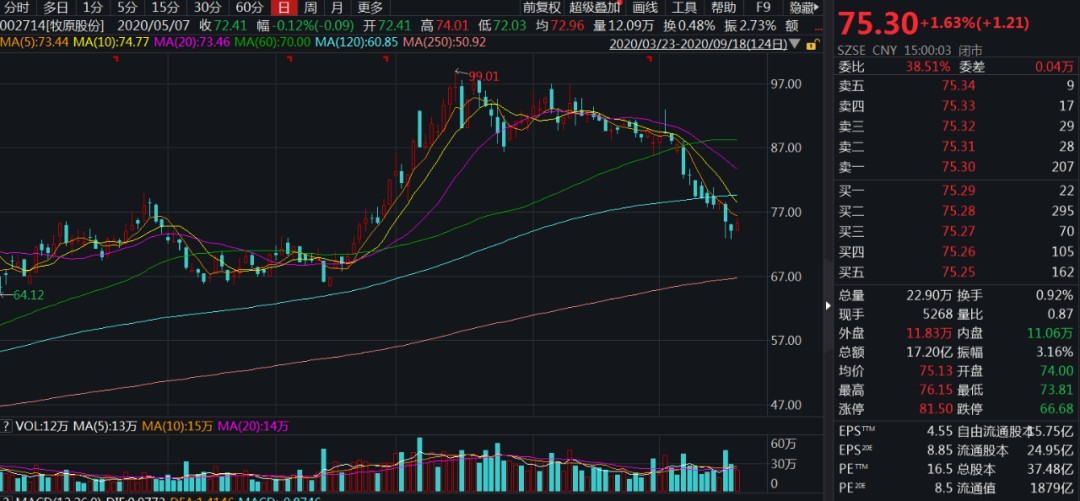

7月中旬以来,牧原股份股价从盘中最高的99.01元每股已经下跌到了75.30元每股,跌幅接近25%,无论是从产业逻辑上,还是整体市场环境上,牧原股份似乎都到了一个微妙的关口。

当下,市场正对猪周期到顶争议不休,日前唐人神董事长陶一山曾在公开场合表示,“生猪产能已经到了20亿头,猪价甚至有可能跌到四、五块钱。”玉米等农产品价格的上涨在成本端又给养殖企业带来了更大压力。

在另一端,消费股的擎天柱贵州茅台股价近期也踟蹰不前,市场对于消费股的高估值警惕心理越来越高,在风格切换“高发时段”的4季度,市场分析已经更倾向于风口会集中于低估值的“顺周期”板块,消费股能否继续“牛气冲天”值得关注。

2个月市值减少800亿,机构频频大手笔甩卖

9月18日,牧原股份再现大额大宗交易,成交金额15.25亿元。成交价格67.94元,较当日收盘价75.3元折价约10%。卖方均为机构席位,买方席位中,国元证券交易单元(210000)买入7.93亿元,东吴证券苏州狮山路营业部买入7.32亿元。值得注意的是,9月16日,牧原股份大宗交易成交15.47亿元,卖方同样为机构席位。

7月中旬以来,牧原股份股价从盘中最高的99.01元每股已经下跌到了75.30元每股,跌幅接近25%,2个月期间市值蒸发近800亿元。

资深券商资管人士对券商中国记者表示,一直以来,牧原股份作为“猪周期”的龙头,是当之无愧的机构重仓股,无论是公募还是私募,都有大量多头仓位聚集其中。而牧原股份被称为“猪中茅台”也肇始于此,之前茅台股价一路走高,机构投资者功不可没。因此,当下机构的出走,对于牧原股价走势或许产生比实际成交额更大的影响。

猪价下行几成定局

机构出走牧原股份,背后是“猪周期”逻辑的逐步瓦解。公开数据显示,截至9月12日,全国生猪均价35.56元/kg,环比下跌3.21%。行业产能缓慢恢复,终端需求较疲软、白条价格弱势下跌,屠宰企业收购难度不大、压价意愿强烈,养殖企业降价出栏情况增加,猪价连续下跌。

“价格背后是供需形势的转换,产能恢复相对顺畅,消费需求恢复偏缓。”中信建投期货田亚雄团队指出,根据农村农业部公布的8月数据,全国生猪存栏环比增长4.7%,同比增长31.3%,能繁母猪存栏环比增长3.5%,连续11个月增长,同比增长37%。

田亚雄团队指出,“虽然目前仍未恢复至非洲猪瘟之前的水平,但足够对高猪价产生明显撼动,我们看到高利润驱动下的产能扩张开始逐渐释放,7月份由于受到降雨影响,非洲猪瘟有所复发,部分猪源提前出栏,8月出栏略不及预期,因而猪价仍在高位震荡而未显著下降,但是进入9月之后,集团企业出栏计划普遍增加,下行通道似乎已经开启。”

另外,据中国饲料工业协会数据,今年8月份猪饲料同比增长继续扩大,母猪料、仔猪料和育肥猪料均明显走扩,符合预期,与此同时,需求的增长也拉动了价格的上升,8月份配合饲料价格普遍上涨,其中育肥猪配合饲料环比上升1.2%,同比增长4.9%。因此,我们认为猪价的拐点来临,也预示着养殖利润的回归。

猪周期拐点临近的说法也得到了企业的认同。此前唐人神董事长曾发表“猪价跌到四、五块”的言论,令市场震惊。

不过,新希望新任总裁张明贵在9月7日的分析师会议上表示,猪价一旦跌破20元,甚至再略低一点,就会跌破大部分的养殖成本线。届时,扩产的企业和养殖户大部分都会选择观望或者是出清,不可能持续下跌到4元到5元的水平。

风格切换近在眼前?

牧原股份的股价疲软,原因不仅来自于养殖行业,市场风向的变化也值得关注。

8月以来A股震荡调整,此前机构抱团板块纷纷崩溃,从科技到医药,再到消费,都出现了抱团瓦解的趋势。9月17号贵州茅台大跌带崩白酒板块,更是让大消费中拥挤的多头仓位坐立不安。

事实上,往年4季度,由于公募基金等机构考核期来临,机构一方面减少仓位保存战果,一方面也开始为来年铺垫开始调仓换股。由于今年大多数基金因为超配医药、消费等获利颇丰,导致今年的调仓换股可能来得更早一些。

“医药、消费等板块超配的价值已经不高,特别是一些大牛股,我认为也到了获利了结的阶段。”前述资深券商资管人士对券商中国记者坦言,市场的配置方向在四季度显然会发生变化,低估值的地产、金融等板块显然安全性更高。

调仓换股的方向在哪里?

从中信一级行业指数20日涨跌幅来看,近期涨最好的汽车板块,高达8.55%,电力设备新能源等紧随其后,煤炭、银行等也表现不俗。

另一面,农林牧渔板块同期跌幅高达12.75%,通信、医药等板块跌幅也都超过5%。

不少分析师也提出了风格切换的观点。

“类似2014年底,本轮牛市至今成长价值分化严重,从分化持续的时间和空间来看,有动力实现阶段性再平衡。这次再平衡驱动力、经济结构和投资者结构与2014年底不同,市场再平衡幅度将低于2014年底。这次是转型升级牛,科技和消费升级是中长期趋势,中短期经济复苏带来顺周期轮涨,从早周期向后周期演变,尤其重视券商。”海通证券研究所首席策略分析师荀玉根表示。

中银证券的王君也表示,当前A股资产中长期配置逻辑尚未遭到破坏,结合对于A股全年的盈利估值分析,当前A股已经对三季度盈利预期充分计价,未来随着盈利逐步回暖,A股下行风险可控而潜在上行空间较大。配置上需更加均衡,增加部分低估值顺周期板块配置比例。前期强势的科技和消费板块即将迎来估值分化,产业趋势向上、业绩确定性高而估值尚可的行业有望依然维持强势。(券商中国)