来源:《投资者网》张斯文

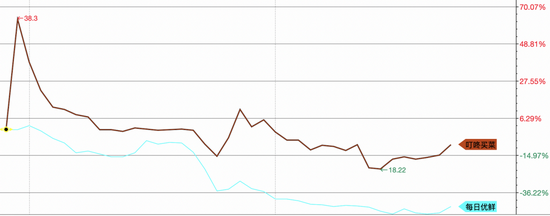

公司上市已经快两个月了,但生鲜电商叮咚买菜的股价表现一直不是很理想。41个交易日以来,股价跌幅达24.11%,截至8月25日报收21.25美元/股。

而早于叮咚买菜两天上市的每日优鲜股价表现更为惨淡,43个交易日跌幅高达54.65%,截至8月25日报收4.83美元/股。

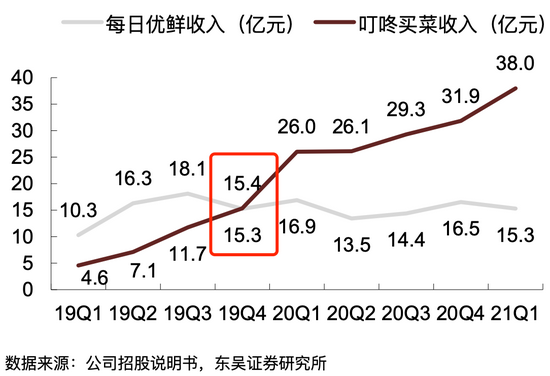

目前,作为国内生鲜电商仅有的两家采用前置仓经营模式的公司,叮咚买菜借助疫情已经完成了对每日优鲜的超越,已成为前置仓模式营收规模最大的公司。

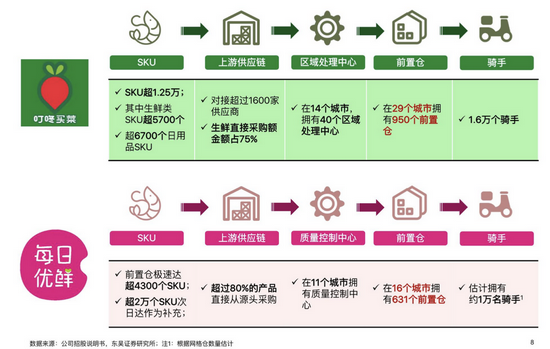

此外,叮咚买菜的经营规模和覆盖范围同样对每日优鲜形成优势(如下图所示)。

目前来看,虽然叮咚买菜的股价表现要稍好于每日优鲜,但结合两家长期低于上市首日28美元/股、10.65美元/股的开盘价来看,二级市场对于这两家公司在现阶段都缺乏信心,原因在于其采用的“前置仓”经营模式下,扭亏尚需时日。

这意味着,在很长的一段时间,企业需要依靠融资生存,这恐怕很难让二级市场投资者安心。

“前置仓”模式扭亏仍需等待

2014年3月,上海壹佰米网络科技有限公司成立,上线叮咚小区APP,打造邻里社交平台。2017年5月,叮咚小区正式更名为叮咚买菜,聚焦高频刚需的生鲜食材。

据公开资料,公司创始人梁昌霖,曾开发过视频剪切和合并软件(EasyVideoJoiner&Splitter)、母婴社区“丫丫网/妈妈帮”。2017年4月,他选择“梭哈”在家庭买菜领域发展,立志通过新技术和企业的努力,让“买菜更容易,吃得更健康”。

截至2021年6月30日,公司股本结构为梁昌霖持股29.8%、老虎环球基金持股6%、软银集团持股5.9%、今日资本持股5%。

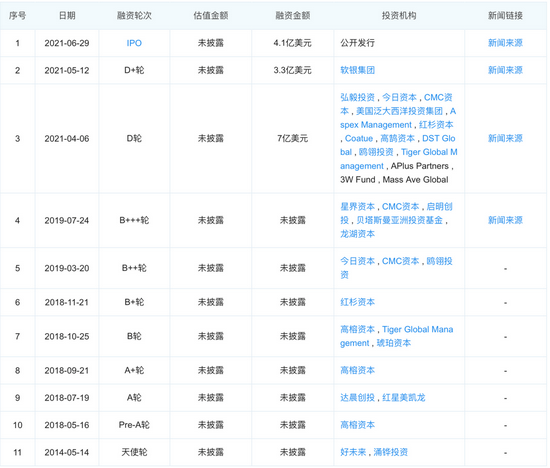

企查查显示,在上市之前,叮咚买菜已累计完成10轮融资,其中上市前两次融资总金额超10亿美元。投资方包括软银集团、弘毅投资、今日资本、CMC资本、红杉资本等,其中包括CMC资本在内的多家知名投资机构多次增资。

实际上,正是依靠不断融资,叮咚买菜成立以来不断加强和升级对于供应链的建设,在提升服务的基础上,实现了企业规模逐步扩张。

据招股书,2020年叮咚买菜订单总量近2.0亿,同比增长111.4%,实现GMV130亿,同比增长176.7%,2018年至2020年GMV年复合增长率为319.2%。以GMV为指标叮咚买菜市场占有率为10.1%,年复合增长率在即时电商平台中排名第一,远超市场114.6%的平均增速。

到2021年第一季度,叮咚买菜的月交易用户为690万人,会员用户超150万人,人均下单量约3.4单/月。

值得一提的是,叮咚买菜所采用的“前置仓”模式是由每日优鲜在2015年首创的。该模式通过上游的直采,先将产品运输到城市分选中心进行加工包材及质检工作,再根据订单及用户需求预测情况分发至各前置仓。据披露,叮咚买菜从直接生产者和基地合作社采购的生鲜杂货的采购比例超过75%。

对叮咚买菜而言,之所以采用前置仓模式,是因为这很符合叮咚买菜“让美好的食材像自来水一样,唾手可得,普惠万众”的使命,公司从创立之初便致力于采用产地直采、前置仓配货和最快29分钟配送到家的服务模式。

因此,公司的核心战略是通过技术驱动产业链升级,为用户提供品质确定、时间确定、品类确定的生鲜消费体验。

平安证券认为,零售行业最核心的竞争就是比拼供应链,强供应链能力最终体现为更低的采购成本、有竞争力的销售价格、更大的销售规模。提升供应链的方式包括:增加商品直采比例、与供应链上游深度合作、增强商品运营能力等。

“从商品售价看,盒马、叮咚买菜有较强供应链能力。”平安证券在研报中称。

目前,除这种模式以外,市面上还有以盒马、朴朴超市所采用的“店+仓一体模式”、美团买菜、兴盛优选所采用的“社区团购”模式,以及京东到家、美团闪购等所采用的“O2O模式”。

相比上述三种模式,前置仓模式具有配送快、品控较优的优点,大部分情况下用户能够在下单后30分钟-40分钟收到产品。这样的服务模式能够满足一、二线城市中收入较可观,生活节奏较快的年轻人群。

不过,这一模式成本较高的问题也很突出,单票履约费用约20元,因此需要公司提高采购规模来降低进货成本、以及通过大数据预测提高库存周转、化解滞销损耗。

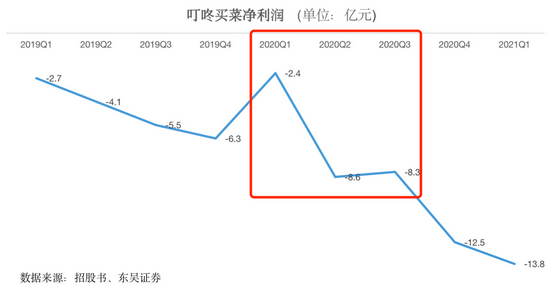

通过叮咚买菜近年来亏损走势的分析,可以看出前置仓的模式对于客户规模的变化非常敏感。

2020年前三季度,疫情期间的叮咚买菜由于客户规模增加,使得公司亏损有收窄迹象。在疫情最严重的第一季度,公司仅亏损2.4亿元,同比增长了10.86%,是近三年来亏损幅度最小的一个季度。

同时,疫情所培养的居民线上购买生鲜产品的习惯影响下,当年第三季度的亏损幅度相较第二季度还有所减少,这是自2019年以来从未出现的情况。

而在疫情得到基本控制,以及居民恢复相对正常生活节奏后,叮咚买菜的亏损幅度再次扩大,去年第四季度亏损12.5亿元;今年第一季度亏损13.8亿元,创下近三年单季度最大亏损金额纪录。

实际上,采用前置仓模式需要较大的资金投入。叮咚买菜向供应商直接采购需要强大的智能信息系统和高效的管理和统筹能力,需要在IT系统上投入。

据招股书披露,叮咚买菜的大部分IT系统是其自行研发的,能够根据历史订单、天气、促销及假期情况,通过大数据分析产品需求。

据公司介绍,其系统可以提前两天预测用户需求,此外还能预测某个假期时间段的总需求,公司则根据推算结果与供应商签订合同,确保产品持续供应。公司官方数据显示,整体销量预测整体准确率达到90%以上,热门单品预测准确率达到95%以上。

数据显示,截至2021年第一季度,叮咚买菜已建立超950个前置仓,区域处理中心40个,总计服务29个城市,2020年公司实现GMV130亿,占到即时电商平台GMV10.1%,市占率第一。

对于公司的未来发展,有多家券商对叮咚买菜表示看好。西南证券认为,叮咚买菜的品质、时间、品类高确定,是前置仓生鲜电商领导者。华创证券同样认为叮咚买菜快增长、强体验,入口价值显现。

不过也有券商预测叮咚买菜的经营模式短时间内不会盈利。东吴证券的研究认为,前置仓的亏损可能仍持续较长时间;反观社区团购模式的履约费用控制更优,也更接近盈利。“我们根据产业调研数据测算,社区团购在成熟地区的经营亏损可以控制在GMV的10%以内,同时整体价格上仍有20%-25%的优势,平台可通过适当提价实现盈利。”

这里所说的GMV是商品交易总额的英文简称,指一定时间段内的成交总额;可以简单成商户的营业额、营业流水。这个指标多用于电商行业,一般包含拍下未支付订单金额。

“反观前置仓模式的履约费用明显高于社区团购,叮咚买菜和每日优鲜在今年一季度的经营亏损率在35%-40%之间,距离盈亏平衡依然较远。”

根据艾瑞咨询,2020年全国前置仓模式市场规模达337亿元,同比增长84.2%;预计2025年市场规模将增长到3068亿元。

资本看好“提价空间”

虽然与社区团购模式的各项对比均不占优,但前置仓模式后续的提价空间较大,这打开了各路资本对于企业未来盈利的“想象空间”。

前置仓模式与社区团购模式,针对不同的客户群体。后者通常面向对时间要求不高,对价格敏感的人群;而前置仓模式突出速度快,面向对时间要求较高、价格不敏感的高收入人群。

采用前置仓模式,需要提供骑手送货上门服务,通常30-40分钟可以送达;社区团购模式通常是次日16时送达,还需要客户自提。

商品单价方面,前置仓模式下的生鲜产品价格大约是线下超市的120%,社区团购模式下的价格约是线下超市的80%。

因此从用户的消费习惯可以看出,前置仓模式下,商品及服务费用具备更高的提价空间,客单价也会随着商品种类不断丰富而提升。

目前叮咚买菜已经积累了一批“忠实用户”,具备了提价基础。从数据来看,叮咚买菜的会员服务较为吸引客户,会员黏性较高。

据统计,叮咚买菜自2018年成立会员计划以来,购买会员第12个月和第24个月的回购率分别为64.2%和70.5%。截至2021年一季度,其会员保留率为48.8%。

另一方面,2019年-2020年会员每月平均消费分别约407元、478元,大大超过所有交易用户的平均水平。

今年一季度,22%的月交易用户是来自叮咚买菜的会员,会员贡献了47%的GMV,平均每月下单6.7次。

此外,积累口碑后公司的自有品牌产品销量也较为可观。如叮咚买菜推出“日日鲜”猪肉、“叮咚大满贯”火锅原料、“拳击虾”小龙虾等等自有品牌。据招股书,今年第一季度,叮咚买菜自有品牌GMV占总GMV的3.3%,在上海地区自有品牌占GMV的8.1%。

对于服务好、品质高的叮咚买菜而言,相比类型的生鲜电商在竞争中具有优势,而且在国家对生鲜产品价格把控较严的环境下,公司的服务价值或许是叮咚买菜制胜法宝。

“绝不把不好的菜卖给顾客”,这是2017年叮咚买菜第一个前置仓开业试运营不久,梁昌霖在会议白板上所写下一句话。

平安证券认为,由于会员群体的高价值和稀缺性,这些激励措施能够推动更多普通用户成为会员,从而可以抢占更多核心用户、提升订单量增长的持续性。

不过,从现实角度来看,叮咚买菜短时间内无法实现盈利的难题始终存在。东吴证券认为,连续亏损下,前置仓行业若无法从根本上改善经营亏损的问题,公司未来或需不断寻求融资。(思维财经出品)■